Опционы: что это, как работают, участники сделок, методы оценки и другая обзорная информация

Одним из торговых инструментов рыночного пространства является – опцион. Так как его ценность зависит от базового актива и имеет опосредованный характер, опцион относится к производным финансовым инструментам. Начинающие инвесторы или трейдеры, как правило, изначально настороженно относятся к торговле опционами, так как характер сделок, в зависимости от их направления, несколько отличается от операций с основными рыночными активами в форме акции, валюты, индекса, облигации и прочих. Опасения объясняются непониманием работы рынка опционов и ряда его тонкостей. Данная статья предназначена для того, чтобы ознакомить неопытного участника торгового пространства с основными понятиями, структурой опциона, способами заработка, что открывает покупка-продажа опционов, а также некоторыми другими деталями и особенностями, которые позволят оценить возможности опционов и применять их в своих стратегиях.

Информация подана в порядке следующих разделов:

Что такое опцион?

Основная терминология при работе с опционами

Сделки с опционами

Параметры, влияющие на стоимость опциона

Греки опционов

Исполнение опциона

Классификация опционов в зависимости от базисного актива

Какие бывают опционы

История появления опционов

Модели ценообразования

Маржируемые и немаржируемые опционы

Биржевые и внебиржевые опционы

Стратегии по торговле опционами

Отличие опционов от фьючерсов

Опционная таблица

Опционные биржи

Что такое опцион?

Прежде всего, следует привести краткое определение этого торгового инструмента. Опцион — это контракт, который предоставляет своему владельцу право на приобретение или продажу определенного актива в установленный временной период. Причем, стоит обратить внимание, что опцион несет именно право, а не обязательство. То есть владелец опциона, увидев, что обстоятельства, связанные с лежащим в его основе активом, изменились в неблагоприятную сторону, отказывается от проведения того вида сделки, что он ранее планировал.

Примеры позволят окончательно разъяснить термин. Итак, участник рынка предполагает будущий рост цен на акции определенной компании. Но он не уверен настолько, чтобы вложить в их покупку значительную часть имеющихся инвестиционных ресурсов, так как вероятно на примете есть другой вариант для применения финансов с большим потенциалом дохода. Но инвестор не оставляет без внимания и акции, путем приобретения опциона. Он вносит некоторую сумму средств, что называется стоимость опциона или гарантийное обеспечение, залог. Стоимость опциона и позволяет получить право на покупку определенного количества акций, что становятся базой контракта, до даты экспирации (число, на которое назначено исполнение обязательств). Причем, если пакет акций, отобранных для предположительной покупки, имеет стоимость, допустим, $100 000, то залог может составлять небольшую часть от этой суммы – $3 – 5 тыс.

Когда в будущем выясняется, что прогнозы не оправдались и к дате экспирации котировки акций снизились (например, этот же пакет подешевел до $90 000), то смысл в их приобретении за прежнюю стоимость теряется. Владелец опциона отказывается от исполнения своего права, но теряет уплаченную стоимость опциона. Если же ценные бумаги имели положительную тенденцию и выросли в цене, допустим, до $150 000, тогда осуществляется приобретение акций по имеющемуся праву и расчет полученной за счет опциона прибыли: $150 тыс. – $100 тыс. = $50 тыс. Доход участника прибыли равняется $50 тыс. с вычетом стоимости опциона.

Основная терминология при работе с опционами

Только при рассмотрении примера, было использовано несколько терминов, тесно связанных с обращение опционов. Поэтому не будет лишним перечислить ряд основных понятий, с которыми может столкнуться участник рынка, приобретая данные производные инструменты:

страйк – цена, по которой предполагается исполнение опциона;

экспирация – дата окончания опционного контракта;

премия (стоимость опциона, гарантийное обязательство, залог) – сумма средств, что уплачивается покупателем за получение соответствующее виду опциона право на дальнейшее действие с активом;

базисный актив – торговый инструмент, что лежит в основе опциона (товары, ценные бумаги, другие производные инструменты)

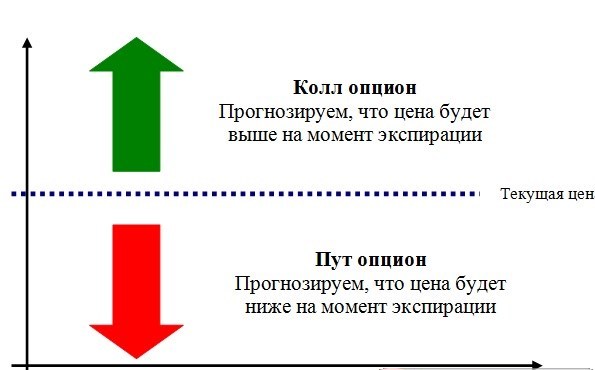

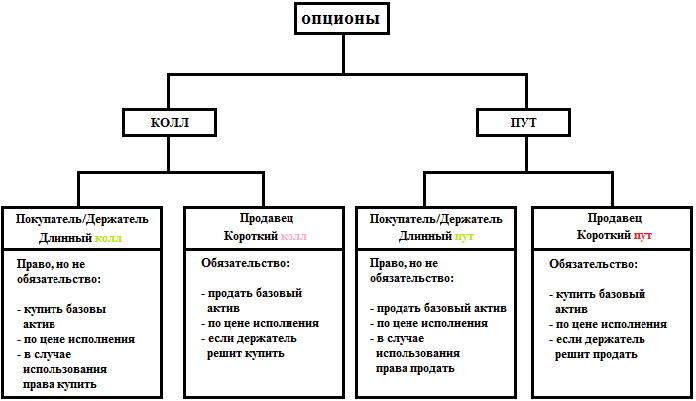

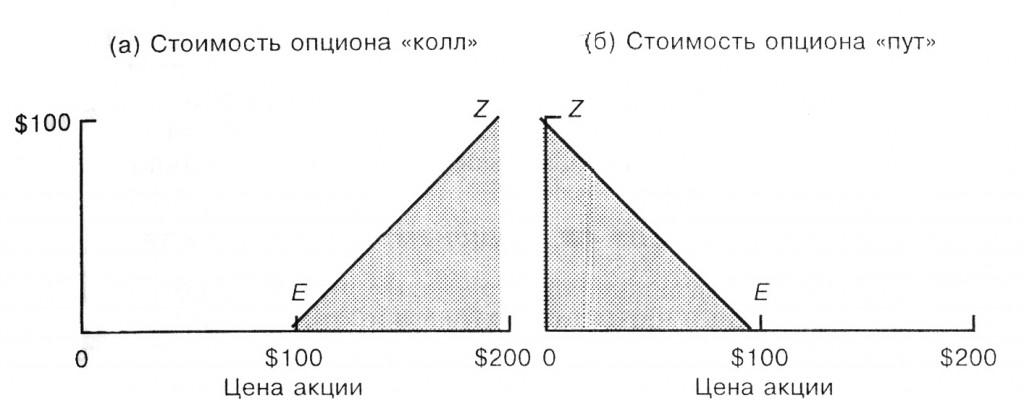

колл-опцион – контракт, дающий право на покупку базового торгового инструмента по фиксированной цене (страйк);

пут-опцион – контракт, предоставляющий право продать актив по цене страйк;

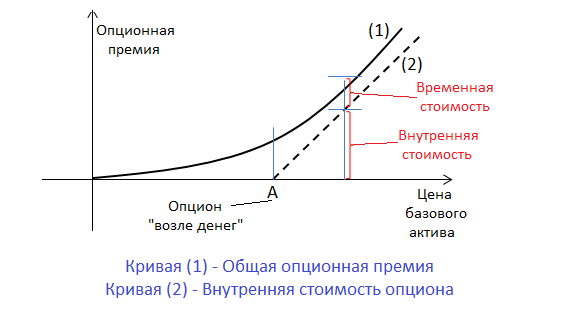

внутренняя стоимость – величина, что показывает уровень прибыли при исполнении опциона или сколько мог бы заработать владелец контракта, если бы цена до его окончания не менялась. Для опциона колл – это большее из нуля и разницы стоимости базового актива и страйка, для опциона пут – разницы между значениями страйка и базового актива (в приведенном выше примере, когда актив был продан за $150 тыс., при покупке за $100 тыс., внутренняя стоимость опциона – $50 тыс.);

греки – дифференциалы, измеряющие чувствительность опционов к волатильности базового актива и другим рыночным параметрам (далее будут рассмотрены подробнее);

исполнение опциона – реализация владельцем опциона своих прав;

держатели (холдеры) – покупатели опционов;

райтер – продавец производной ценной бумаги;

временная стоимость – это стоимость возможности закрыть опцион с выгодой за оставшийся период. Дериватив до экспирации которого осталось больше времени, будет стоить дороже производного инструмента, с меньшим периодом, оставшимся до даты исполнения, даже при одинаковых ценах страйк;

котируемые опционы – те, что обращаются на биржевых площадках. В основе каждого такого контракта 100 акций определенной компании. Цены и даты экспирации котируемых опционов фиксированы.

В окончании данного раздела обращу внимание также на то, что сайт Homeinvesting.ru содержит внушительную базу терминов экономической сферы, в том числе по классическому инвестированию, трейдингу и вложениям в криптовалюту.

Сделки с опционами

Всего с опционами можно совершить четыре вида сделок:

— купить или продать опцион колл;

— купить или продать опцион пут.

В зависимости от того, как изменяется цена базового актива приобретенного опциона, различают три его состояния:

— в деньгах (ITM – in the money) – для колл-опциона стоимость базиса выше страйка, для пут-опциона ниже страйка, то есть производный торговый инструмент имеет внутреннюю стоимость;

— около денег (ATM – at the money) – страйк равен цене базисного актива (внутренняя стоимость опциона отсутствует);

— вне денег (OTM – out of the money) – опцион не имеет внутренней стоимости, то есть в случае с колл – базисный актив опустился по стоимости ниже страйка, с пут – стоимость базиса превысила страйк.

Основная сложность для извлечения прибыли, сопровождающая сделку с опционом, состоит из правильности трех действий: выбор актива, прогноз его дальнейшей ценовой тенденции и рассмотрение скорости, с которой произойдет изменение стоимости. Именно поэтому торговля опционами может отпугивать начинающих трейдеров. Но, если сделки по покупке колл и пут-опционов обладают одними особенностями, то продажа несет в себе еще большие риски.

Продавцы и покупатели опционов

Обязанности держателей (покупателей) и райтеров (продавцов) существенно различаются. Если холдеры не обязаны совершать покупку или продажу актива, находящегося в основе опциона и, принимая решение, ориентируются по рыночной ситуации, то продавцы обязаны выполнить свои обязательства, согласно контракту, то есть или купить, или продать его, что выберет покупатель, независимо от сложившихся на рынке условий. Поэтому в роли райтеров, как правило, выступают финансовые организации и брокеры, имеющие ресурсы, что способны покрыть любой тип сделок и участвующие в ней объемы базовых активов. В связи с этим, наиболее приемлемо рассматривать опционы со стороны покупателей.

Параметры, влияющие на стоимость опциона

Анализируя рынок деривативов, важно держать во внимании те основные показатели, что оказывают воздействие на изменение цены опциона и от которых зависит, будет ли он иметь внутреннюю стоимость. Это:

— цена базового актива – первостепенный параметр, так как он находится в основе ценообразования производного инструмента;

— период до экспирации;

— ожидаемая волатильность;

— страйк.

Также, если активы, лежащие в основе опциона, подразумевают выплату дивидендов или их цена напрямую зависит от процентной ставки, то необходимо обращать внимание и на эти параметры — дивиденд и ставка.

Греки опционов

Далее стоит рассмотреть коэффициенты, отображающие степень влияния разных рыночных факторов на стоимость опционов и, соответственно, необходимые при аналитической части работы с рынком. Называются они греками и их несколько. Не буду в данной статье углубляться в подробности расчетов греков, так как ее основная цель максимально ознакомить с рынком, а не завести новичка в глубокие математические дебри. К более подробному изучению формул можно перейти при желании самостоятельно. Но знать, что показывает каждый из дифференциалов необходимо, так как это хороший инструмент технического анализа, помогающий при управлении рисками и способствующий получению положительных финансовых результатов от сделок.

Коэффициенты чувствительности получили такое название — греки, так как для обозначения некоторых из них применяются буквы греческого алфавита. Греки бывают трех порядков. Рассмотрим те дифференциалы, что наиболее часто используются при анализе, такие как:

Дельта (Delta) – показывает уровень чувствительности контракта к изменениям котировок базового торгового инструмента. Измеряется от 0 до 1. Для коллов число положительное, для путов – отрицательное. Сумма дельт колл и пут-опционов в пределах одного страйка равно нулю. Дельта опциона вне денег менее чувствительна к ценовым изменениям, в то время как дельта опциона в деньгах с ростом становится более чувствительной. Эту характеристику измеряет

Гамма (Gamma) – демонстрирует, насколько быстро происходит изменение дельты при смене данных котировок базового актива, то есть является показателем ускорения дельты и данный коэффициент можно также рассматривать, как индикатор риска – чем выше гамма, тем больше риск. Поэтому новичкам стоит остерегаться контрактов с высоким показателем Gamma;

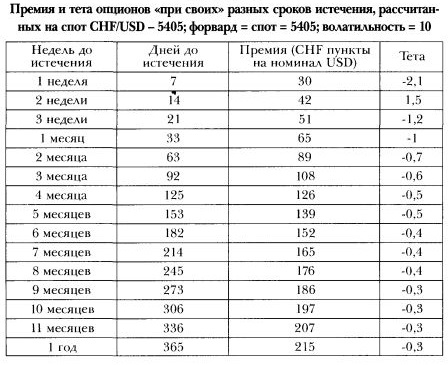

Тета (Theta) – параметр, отображающий, насколько стоимость опциона находится в зависимости от времени при сокращении его периода действия и приближении даты исполнения. Еще называют коэффициентом временного распада. Когда до экспирации достаточно далеко, то величина Theta незначительна, но по мере сокращения срока действия опционного контракта, начинает увеличиваться;

Вега (Vega) – дифференциал, измеряющий уровень чувствительности цены опциона к волатильности торгового инструмента, лежащего в основе контракта. Как правило, отображается в денежном эквиваленте, насколько подорожает или подешевеет опцион при изменении волатильности на 1%;

Ро (Rho) – коэффициент зависимости опционных контрактов от изменения безрисковой процентной ставки. При росте ставки дорожают колл-опционы, пут-опционы дешевеют, при падении, наоборот. Опцион глубоко вне денег будет иметь минимальное значение Rho, как и у краткосрочных контрактов, долгосрочные опционы и глубоко в деньгах характеризуются максимальными значениями данного коэффициента.

Список, если учитывать все греки трех порядков, еще более обширен, но другие дифференциалы при анализе используют реже.

Исполнение опциона

В разделе с основной терминологией, применяемой при работе с таким торговым инструментом, как опцион, было упомянуто понятие – *исполнение опциона*. Более подробное раскрытие его сути поможет большему пониманию работы рынка опционов и взаимодействия его участников.

В чем заключается данный процесс и как он происходит? Итак, с опционом холдер покупает право, накладывающее на райтера обязательства в случае принятия решения привести его в исполнение. Если владелец дериватива склоняется к его реализации и закрывает call-опцион, то продавец осуществляет ему поставку торгового инструмента по цене-страйк. Подразумевается, что стоимость базового актива поднялась и опцион оказался в деньгах, но райтеру ничего не остается делать, как отдавать актив по цене, зафиксированной в момент заключения контракта. При закрытии put-опциона, вторая сторона, продавшая ранее производный инструмент, вынуждена оплатить приобретение активов по указанной в договоре цене, несмотря на то, что его рыночная стоимость могла значительно измениться. Также вместо поставки базисного актива, вероятно перечисление вариационной маржи, составляющей сумму дохода, что образовался за период держания опциона.

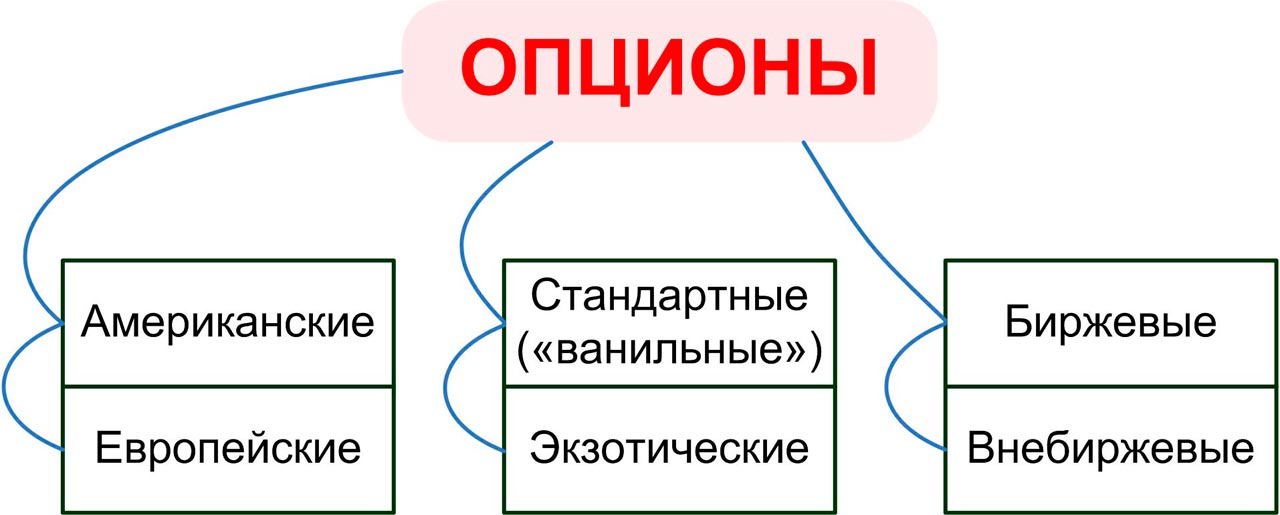

Причем, стоит обратить внимание на то, что существует несколько типов опционов, различающиеся срочностью исполнения:

— американский – заявку на исполнение опциона держатель актива может подать в любое время до экспирации;

— европейский – реализация возможна только в дату экспирации;

— квазиамериканский – опционный контракт с несколькими возможными периодами для исполнения. Еще такой тип производного инструмента называют Бермудским или Среднеатлантическим опционом.

На рынке деривативов фигурирует также понятие — *ванильный опцион*. Под ним подразумевают инструмент со стандартными условиями заключения и исполнения контракта.

Классификация опционов в зависимости от базисного актива

В мировой экономической практике в настоящее время осуществляются сделки с самыми разными категориями активов. Каждый из них может послужить основой для создания опционного контракта. Причем базисом для опционного договора может стать и сам опцион. Поэтому существует способ сортировки опционов по рынкам базисных активов:

— валютный опцион – согласно названию, такой контракт предоставляет право на сделку с указанной иностранной валютой в обговоренный временной период или в дату экспирации. С валютным опционом заключаются и спекулятивные сделки, и для хеджирования. На англоязычных ресурсах и площадках он может указываться, как «сurrency option» или «option of exchange»;

— фондовый опцион – так иногда называют дериватив, дающий право на покупку/продажу обыкновенных акций предприятий или корзины ценных бумаг. Популярен при страховании инвестиций, но и не остается без внимания трейдеров;

— опцион эмитента – подвид фондового опциона, представляющий собой ценную бумагу, что выпускают компании, беря в качестве базиса свои же акции. Доступны, как заинтересованным участникам биржи, так и для стимулирования рабочей активности сотрудников предприятия;

— товарный опцион – контракт, в основе которого лежит определенное количество товара с фиксированной ценой. Данный вид опционов появился самый первый. В настоящее время часто используется изготовителями сезонной продукции, так как за этапы производства на рынок могут оказать влияние разные всевозможными факторами и товарные опционы являются одними из инструментов, что способны застраховать вложенные деньги и труд;

— опцион на индекс – базисным активом такого дериватива является один из фондовых индексов;

— опцион на процентную ставку – производные инструменты, позволяющие уменьшить риск изменения ставки процента, влияющей на инвестиции.

Какие бывают опционы?

Вообще, в силу того, что у участников рынка, в зависимости от применяемых стратегий, начали появляться требования к дополнительным элементам и параметрам производных инструментов, то от продавцов начали появляться предложения опционов со свойственными только ему особенностями и соответствующим размером премии.

Ассортимент опционов современного рынка достаточно широк и за последние десятилетия, помимо американских и европейских, на биржевых и внебиржевых торговых площадках стало доступно множество экзотических производных инструментов. Каждый такой контракт имеет свои уникальные характеристики, подходящие под какую-либо стратегию, специальные условия исполнения и прочие запросы. Наиболее удачные изобретения подобных торговых инструментов получили большую популярность, из-за чего в настоящее время существует ряд нестандартных опционов, о которых более подробно рассказано в отдельной статье — Опционы: виды опционных контрактов.

Далее хотелось бы уделить внимание краткому упоминанию событий, что поспособствовали разработке и внедрению в торговое пространство контрактов в форме опциона. Многим такое отступление может показаться достаточно познавательным и полезным для общего ознакомления с историей фондового рынка.

История появления опционов

Те, кто хоть немного разобрался в основных особенностях такого торгового инструмента, как опцион, могут задаться вопросом, когда же он впервые получил применение в рыночных отношениях и стал доступен на торговых площадках.

Прежде чем рассмотреть современный рынок, стоит упомянуть о хождении контрактов, имевших большое сходство с опционными, еще в древние времена. Подобные договоренности заключали римляне и финикийцы при осуществлении перевозок товаров и всевозможных грузов через море.

Голландия, как одна из стран средневековья, что заложила основу для формирования современного фондового рынка, также имеет примеры сделок с пут и колл опционами на тюльпаны за несколько десятилетий до того, как тюльпаномания и нерегулируемые спекуляции привели страну к экономическому кризису. После этого не только в Голландии, но и других странах, стремящихся к развитию экономики, был наложен запрет на опционы.

Затем, только в 1876 году, благодаря участию экономиста и финансиста Рассела Сейджа, опционы начали участвовать в операциях, проводимых на внебиржевом рынке Америки. Схожие сделки заключались и на других ведущих биржах мира, но отсутствие стандартов по датам и объемам лотов, а также строгого контроля не позволяли им быть достаточно эффективными.

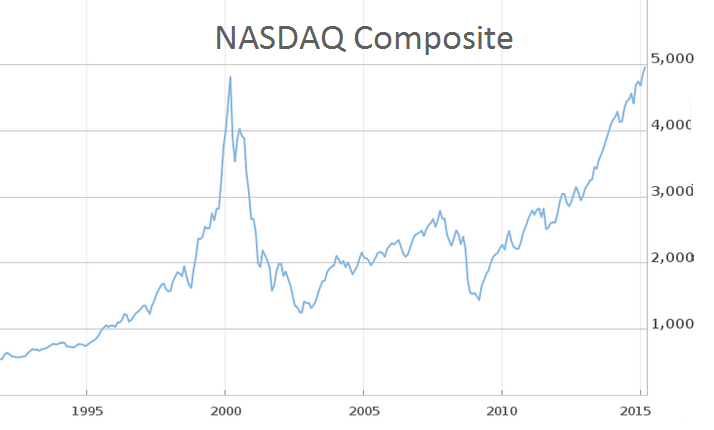

В США законы и нормативы, касающиеся торговли опционными контрактами вступили в силу в 1934 году. Тогда же на Комиссию по ценным бумагам была возложена контрольно-регулирующая функция. Но сложности к доступу информации значительно затрудняли обращение производных активов. Ситуация изменилась с открытием Чикагской биржи опционов, которое состоялось в 1973-м году. Это привело к увеличению популярности торгового инструмента и образованию моделей ценообразования.

Модели ценообразования

Ценообразование торгового инструмента – это одно из значений, которое влияет на решение о приобретении активов, в том числе имеющих форму опционов. Историческая волатильность – параметр, играющий существенную роль в ценообразовании. Для инвестора, проводящего анализ рынка и желающего применить в своей торговой стратегии опционы, важно обладать информацией об ожидаемой волатильности. Эти данные позволяют спрогнозировать приблизительный диапазон отклонения цены производного инструмента в расчетном периоде. Для одних опционов высокая волатильность становится предупреждением высокого риска. Для других, барьерного типа, наоборот, увеличивает шансы на достижение ценовым уровнем определенных границ.

Второй существенной величиной, применяемой в моделях ценообразования, является – время, так как период от заключения контракта до момента расчета сопровождается рыночными рисками. Время становится фактором, что отражается на внутренней и временной стоимости опциона.

Также в создании цены участвуют и другие показатели, в зависимости от вида опциона, например, ставка процента, наличие и размер дивидендов базового актива.

Математический подход к оценке опционов был упомянут еще в начале XX-го века Луи Башелье при написании диссертации «Теория спекуляций». Для расчета цен французский математик предложил использовать броуновское движения. Но опционы тогда не были настолько популярны и техника не получила существенного развития, хотя экономические исследования в данной области продолжали проводиться. За разработку моделей ценообразования опционов с большим усердием взялись только в 70-е годы, когда их ассортимент на рынке начал расширяться в связи с открытием крупных официальных площадок по торговле деривативами. Новые исследования в основном основывались на результатах проведенных прежде работ.

Так появились: модель Блэка-Шоулза, биноминальная модель ценообразования опциона, модель Хестона и другие.

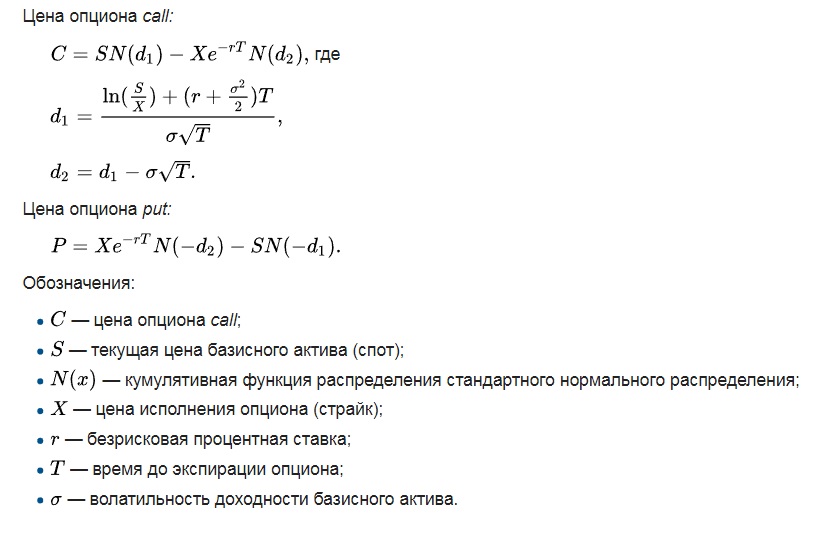

Модель Блэка-Шоулза

Прежде всего, стоит заметить, что математическая модель для нахождения теоритической цены опциона, разработанная Фишером Блэком и Майроном Шоулзом в начале 1970-х, получила также свою популярность при аналитических расчетах и других видов производных торговых инструментов, а также для оценки собственного капитала компаниями. Может фигурировать под аббревиатурой OPM – Opting Pricing Model.

При выборе необходимых параметров для расчетов, математики основывались на предположении, что, если актив уже имеет обращение в торговом пространстве, то рынок неявным образом оказывает влияние на цену. В качестве основных переменных были взяты: срок действия контракта, размер процентных ставок, стоимость базового торгового инструмента и уровень волатильности.

Формула расчета для получения значения следующая

Она показывает, что, например, для того, чтобы определить теоритический показатель для опциона колл (первая формула) необходимо из ожидаемой прибыли от приобретения базового актива (вычисления до минуса) отнять цену страйк в дату экспирации (вычисления после минуса).

Найти теоритическую цену по данной модели представляется возможным для европейских опционов. При этом следует знать, что при создании модели, авторы придерживались следующих допущений:

— базовый актив находится в непрерывном обращении на рынке;

— не учитываются транзакционные издержки, вероятные при покупке/продаже активов;

— если в основе дериватива заложена акция, то дивиденды по ней не выплачиваются в течение всего срока действия контракта;

— краткосрочная безрисковая процентная ставка известна и также не меняется в течение всего периода.

Модель Блэка-Шоулза была несколько доработана, представ в своей вариации моделью Норина-Вольфсона, где уже учитывается постоянная выплата дивидендов по базовому активу, а также вероятное снижение стоимости до даты экспирации.

Также в адрес Opting Pricing Model направлена критика других экспертов в области экономики, например Нассима Талеба, подчеркивающего, что она в своей теории придерживается идеального рынка с рациональным поведением его участников, которого в реальности не существует. Особенно обращается внимание на бесполезность OPT в кризисные периоды фондового рынка.

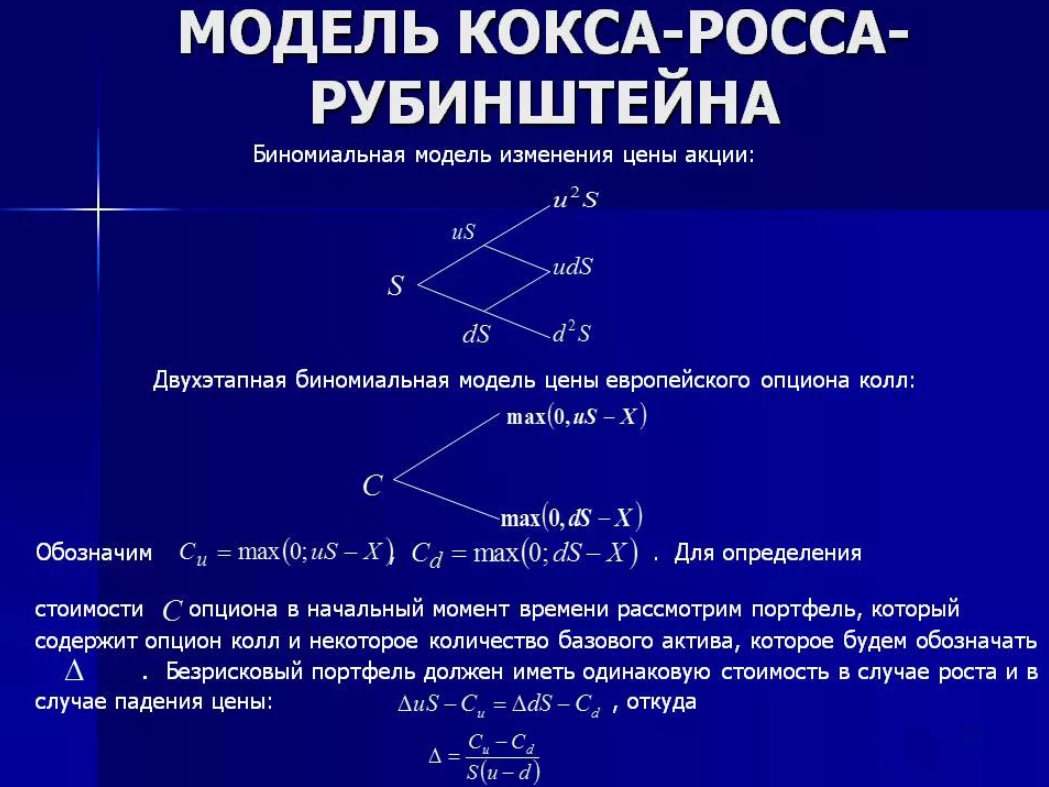

Биноминальная модель

Не менее популярной в оценке опционов и других активов является биноминальная модель или, по имени ее создателей, модель Кокса-Росса-Рубинштейна, так как достаточно понятна по принципам построения и возможностью адаптации под всевозможные условия. Этот метод применяется и для оценки опционных контрактов по европейскому стилю, и по американскому, с учетом дивидендов и без таковых.

Биноминальная модель может быть представлена в формулах для однопериодного просчета. Существуют двух и трехпериодные модели. Несколько реже, но применяются многопериодные вариации. При просчете в несколько периодов процесс оценки происходит от окончания временного отрезка к начальному моменту. С учетом возможности проведения просчета по разным переменным, такая модель оценки позволяет охватить анализ широкого спектра активов для выбора наиболее подходящих инвестиционных целей или их сочетания. Более того, в биноминальную модель заложена идея реализации дублирующего портфеля инвестиций, то есть задача выбора пакета торговых инструментов с отдачей приблизительно равной конкретному опциону.

Модель Хестона

Финансовая модель, созданная Стивеном Хестоном в 1990-е годы, берет изменение волатильности цены базового актива за случайный процесс. При этом модель Блэка-Шоулза обобщена в этом способе расчета, как специальный случай. Вычисление представлены двумя стохастическими уравнениями, которые нет смысла здесь приводить, так как мало найдется желающих подставить в них свои значения и заняться расчетом, ведь при необходимости это можно сделать при помощи специализированных программ. Следует заметить, что модель Хестона позволяет провести оценку только европейских опционов.

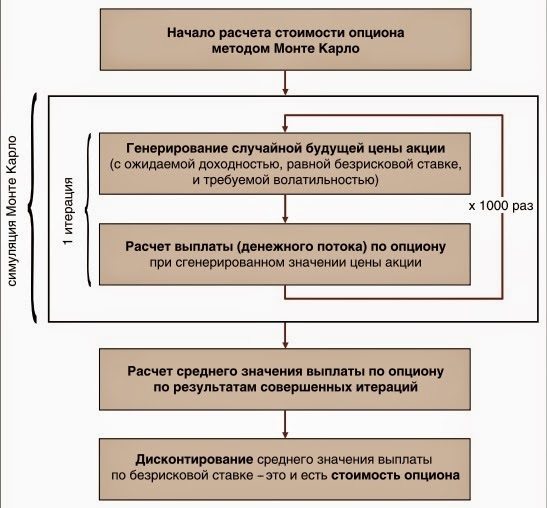

Модель Монте-Карло

Метод оценки опционов Монте-Карло охватывает весь спектр неопределенностей с которым может столкнуться торговый инструмент. Это реализовано при помощи подхода через схему, основанную на вероятном распределении и многочисленном количестве повторяющихся экспериментов. Другими словами, процесс расчета реализовывается при помощи генерирования случайных величин, которые имеют возможность образоваться при заданных условиях. Например, математическое ожидание очков на игральном кубике, полученном методом Монте-Карло, составит 3,5. Если подбросить кубик 1 000 раз подряд и усреднить все выпавшие числа, получится близкое число – 3,503, 3,507 или 3,496. Большее количество бросков увеличивает точность.

Метод Монте-Карло еще называют имитационным моделированием и моделью статистических испытаний. Порой такой способ становится единственно возможным для оценки сложных опционов. При этом существует два типа моделирования: дискретный и точный. Численное интегрирование при помощи дифференциального уравнения применяется в первом варианте, а во втором — значение решения является известным, что позволяет генерировать случайную переменную из имеющегося диапазона с произвольным шагом по времени и такие действия исключают вероятные ошибки дискретизации.

Модель Бьерксунда-Стенслэнда

Еще один метод оценки опционов, исполняющихся в американской манере, появился в 1993 году, благодаря трудам Питера Бьерксунда и Гуннара Стенслэнда. В модели норвежских математиков задействованы аппроксимационные вычисления, что делает скорость расчетов быстрее, чем при численных вычислениях вариаций биноминальных и триномиальных деревьев, а это считалось значительным плюсом в годы появления метода Bjerksund-Stensland, так как компьютеры тогда обладали меньшими мощностями.

Модель Ятса

Yates model появилась в результате улучшения OPM Блэка-Шоулза. Модель Ятса считается наиболее точной и при этом учитывает вероятность досрочного исполнения контракта с участием дивидендов., чего удалось добиться через увеличение сложности вычислений.

Модель Шелтона

Оценка опциона по методу Шелтона относится к тем способам расчетов, при которых не учитывается волатильность базисного актива. Проверив фактор исторического колебания цены, Шелтон пришел к выводу, что он не оказывает воздействия на стоимость опциона, поэтому посчитал его лишним в вычислениях. В формулах остались задействованными остальные факторы: период до исполнения, минимальная и максимальная стоимость контракта. При этом минимальная цена приравнивается к внутренней стоимости, отличной от нуля. Также модель Шелтона учитывает годовой размер дивидендов по акциям. Ее часто используют при совместном владении капиталом для оценки прав привилегированных акционеров, если компания-эмитент не выполнила перед ними свои обязательства.

Для выбора, какая модель лучше всего подходят при создании собственных прогнозов, можно испробовать изначально несколько и отметить для себя наиболее эффективную. Провести такую процедуру при наличии желания в настоящее время не сложно, так как, если ранее любой из вариантов расчета цены опционов, особенно имеющих нестандартную форму, занимал много времени, то в современности – это одна из функций финансовых программных обеспечений.

Маржируемые и немаржируемые опционы

Каждый игрок торговой площадки, даже тот, кто только начал осваивать ее аспекты и элементы, знает о существовании маржи. Под таким понятием может фигурировать: прибыль (разница между ценой и себестоимостью), выраженная в деньгах или процентах (соотношение себестоимости к цене); разница между котировками торговых инструментов или иными параметрами; залог, дающий возможность воспользоваться кредитными средствами для спекулятивных операций.

К маржируемым опционам относится последнее определение. Такие производные активы пришли в дополнение к уже обращающимся на рынке деривативам. Сначала новые торговые инструменты были введены в Европе и США, затем на отечественных рынках. Как правило, они торгуются в спекулятивных целях, без намерения получить базовый актив, а только с целью провести финансовые взаиморасчеты на момент исполнения.

Маржируемые отличаются от немаржируемых опционов, тем, что при заключении контракта не происходит полного списания средств в сторону продавца: поступления выполняются в день исполнения опциона, а до этого финансы замораживаются в виде резерва, играя роль гарантийного обеспечения (ГО). В этом маржируемые опционы получили большое сходство с фьючерсами. Такая модель расчета позволяет вести ежедневный контроль над доходностью опциона.

В адрес маржинального варианта торговли опционов поступают, как положительные и негативные высказывания. Основной минус в том, что увеличиваются убытки при резком падении курса базового актива. Также для трейдеров, у которых депозит максимально загружен, вызывает неудобство динамическое изменения ГО. В целом торговля маржируемыми опционами более легко дается игрокам рынка, способным глубже смотреть в составляющие конструкций сложных финансовых инструментов и оценивать риски по ним.

Биржевые и внебиржевые опционы

Опционы широко распространены на двух типах рынка: официальных торговых площадках и в отношениях между сторонами, без привлечения посредников и внимания открытого финансового пространства. Во втором случае информация о состоявшейся операции если и становится доступной для общественности, то с некоторым запозданием и без оглашения сопровождавших ее деталей.

Форма биржевого опциона стандартизирована под официальные спецификации с наличием соответствующих параметров, сторонам только остается договориться о размере премии. Порядок выполнения сделок и исполнения контрактов контролируется соответствующими органами, клиринговая палата осуществляет учет позиций по каждому подписанному опциону, использует механизм взыскания маржинальных издержек, а расчетная палата представлена противоположной стороной для каждого из участников сделки. То есть продавец и покупатель опциона проводят операцию не напрямую, а через официальное лицо.

Внебиржевые опционы в основном имеют нестандартную форму, которая принимается на обоюдных согласиях сторон контракта с учетом параметров, что наиболее важны продавцу и покупателю. Посредник в таких сделках либо отсутствует, либо действует на определенных условиях за гонорар или комиссионные, но не несет ответственность за исполнение договора. Права и обязательства сторонами внебиржевого опционного контракта распределяются, согласно зафиксированным в нем условиям. Продавцами и покупателями таких производных инструментов, как правило, выступают крупные компании, финансовые и инвестиционные организации.

Стоит заметить, что современные биржи регулярно изучают возникающие на внебиржевом пространстве нестандартные торговые условия, анализируют их спрос и наиболее востребованные стремятся внедрить в свой ассортимент.

Стратегии по торговле опционами

Операции с опционами выполняются не только в спекулятивных, но и, как уже неоднократно было упомянуто выше, для защитных целей. Особенно второй вариант привлекателен ценовой доступностью опционов.

При составлении стратегии наиболее часто в контексте и характеристиках подразумевает европейский стиль исполнения контракта, так как он позволяет получить устойчивые и конкретные данные, облегчающие расчеты и аналитику. Построение тактик с опционами на американский манер осложнены громоздким объемом вычислений для преждевременных случаев исполнения контрактов и других изменяющихся параметров. Но биржами было обращено внимание на часто используемые участниками рынка элементы для хеджирования и в ответ они начали добавлять эти параметры в торговые инструменты, из-за чего многие нестандартные опционы, что предлагает рынок деривативов, уже содержат в себе частично или полностью детали какой-либо из стратегий.

Существует также ряд базовых стратегий со всевозможными вариантами комбинирования опционов, которые образуют различные соотношения прибыли/риска и предусматривают разную активность рынка. Они известны под названиями: бабочка, кондор, стрэддл, стрэнгл, спрэд и прочие. Для тех, кто хотел бы ознакомиться с наиболее известными стратегиями с участием опционных контрактов, подготовлен отдельный ряд статей. Рекомендуется начать с Опционы: стратегии. Часть 1.

Отличие опционов от фьючерсов

Человек, который только начинает изучать торговые инструменты, обращаемые на рынке деривативов, может обратить внимание, что опционный контракт имеет сходство с фьючерсным. Не разобравшийся в деталях опционов и фьючерсов дебютант, вполне может заявить, что они идентичны. Но это не так. Сходство, конечно, есть, и оно особо максимально в некоторых нестандартных опционах, где подобран ряд соответствующих фьючерсу условий.

В основном, общие черты этих двух деривативов:

краткосрочная форма контракта;

за базовые берутся в основном те же активы;

договор заключается о реализации актива в будущем;

часто применяются для снижения риска высоковолатильных торговых инструментов.

Уже достаточно для того, чтобы на первый взгляд решить об идентичном сходстве.

Тем не менее, разница между фьючерсами и опционами есть. Это:

— в первую очередь, если фьючерсный контракт предусматривает обязательства на исполнение сделки в будущем, то опцион дает держателю право отказаться от покупки или продажи;

— во вторых, фьючерс необходимо постоянно поддерживать гарантийным обеспечением, которое возвращается после даты экспирации контракта и исполнения обязательств; опцион предусматривает безвозвратную выплату премии. Хотя появление маржинальных опционов стерли и эту черту, а некоторые нестандартные опционы могут в своих условиях учитывать вариации механизма премиального взноса.

Таким образом, исходя из основных указанных отличий, владение опциона сопровождается меньшими рисками при смене тенденции рынка на неблагоприятную, так как убыток держателя опционного контракта будет ограничен выплаченной премией. К тому же срок опциона может позволять оставаться на рынке до тех пор, пока пройдет отрицательный период и дождаться восстановления котировок.

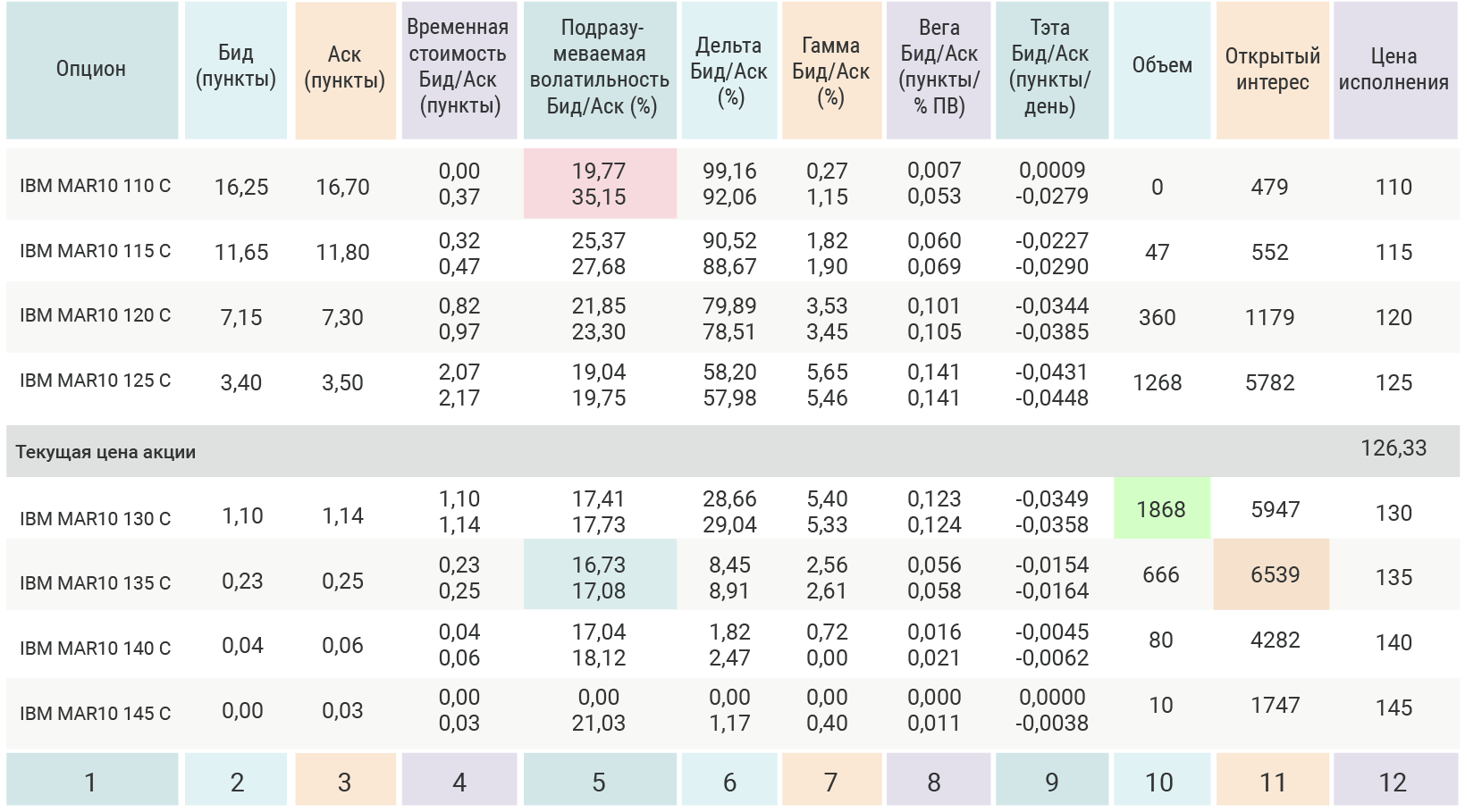

Опционная таблица

При анализе рынка и выбора деривативов значительную помощь окажут данные, что публикуются рейтинговыми изданиями. Ранее такая информация распространялась на бумажных носителях. Современные же технологии позволяют получить ее еще быстрее у специальных интерент-ресурсов в виде онлайн таблиц. Ниже на рисунке представлен пример такой таблицы.

Хоть каждый столбик подписан, дополню его краткими пояснениями в помощь, если что-то покажется непонятным:

1-й столбец содержит информацию: базовый актив – акции IBM, месяц и год окончания опциона (MAR-март, 10 в конце MAR10 – 2010-й год), далее цена исполнения (125, 130 и т.д.), буквы «C» и «Р» сообщают направленность опциона – call или put;

2-й и 3-й – бид и аск – цены по которым маркет-мейкеры готовы купить или продать опцион;

4-й – временная премия, которая уменьшается по мере приближения к дате экспирации;

5-й – ожидаемая волатильность, которая вычисляется при помощи популярных моделей ценообразования, как, например, Opting Pricing Model Блэка-Шоулза, биноминальная модель и др.;

6-й – грек Delta, чувствительность измеряется в процентах от 0 до 100 (колл-опцион), отрицательные значения для пут-опциона;

7-й, 8-й, 9-й – греки Гамма, Вега, Тэта – коэффициенты чувствительности о которых написано в соответствующем разделе выше — Греки опционов;

10-й – объем состоявшихся за последнюю сессию торгов;

11-й – количество открытых опционов, находящихся в обращении;

12-й – цена-страйк или цена исполнения контракта.

Опционные биржи

Конечно, предоставляя ознакомительный материал об опционах, не будет лишним упомянуть наиболее крупные биржевые площадки, где имеют обращение данные деривативы. Ведь именно на них появляются новые виды производных инструментов, что основываются на собственных исследованиях специальных отделов или на наблюдениях за особенностями внебиржевых опционов. Это:

— Чикагская биржа опционов или CBOE (Chicago Board Options Exchange) – крупнейшая официальная площадка по торговле деривативами, действующая с 1973-го года. Объем мировой опционной торговли превышает 50%, а по индексным опционам свыше 90%;

— Европейская опционная биржа, которая может еще упоминаться, как Amsterdam Exchange, так как ее основание состоялось в Амстердаме в 1978-м году и только в 1997-м прошел процесс слияние с Европейской;

— Новозеландская фьючерсная и опционная биржа – работающая на автоматизированной электронной программной платформе с момента своего открытия, а в 1992 году ставшая собственностью срочной биржи Сиднея, которая, в свою очередь, в 2006-м году вошла в состав Австралийской фондовой биржи;

— Лондонская международная фьючерсная и опционная биржа – LIFFE – открытая в 1982 году и являющаяся важным рынком производных ценных бумаг Великобритании. Ассортимент деривативов расширился после слияния LIFFE с LTOM – площадкой свободнообращающихся опционов Лондона;

— Американская фондовая биржа также предоставляет инвесторам возможность совершить операции с опционными контрактами.

Опционы – это инструменты рынка, которые не без основания обрели свою популярность. Иметь такой актив в своем арсенале или хотя бы знание о нем, для инвестора значит обладать дополнительной возможностью для заработка на спекулятивных операциях или наличие надежного средства провести хеджирование по умеренной цене. Другие статьи об опционах раскроют способы как это сделать.

Новые посты в блогах трейдеров