Опционы: стратегии. Часть 1

Опционы – это производные торговые инструменты от одного или нескольких базисных активов. Когда опционные контракты получили поддержку законодательства, последовало стремительное развитие данного рыночного продукта и расширения ассортимента торговых площадок, так как опционы, как никакой другой актив рынка были в состоянии обеспечить страховую сторону сделок за достаточно небольшую стоимость.

В арсенале профессионального игрока рынка, за плечами которого годы опыта, найдется множество стратегий в той или иной мере показавшие свою эффективность при извлечении прибыли от происходящих в торгово-экономическом пространстве ситуаций и ценовых колебаний. Некоторые из них остаются личным секретом успешной торговли, но существует ряд методов и тактик, что стали достаточно популярны и предоставляют применяющему их инвестору способы повышения доходности спекулятивных операций и варианты для уменьшения риска вероятных финансовых потерь. Данный материал позволит ознакомиться со следующими вариациями тактик с участием опционов:

Бычий и медвежий спрэд

Стрэддл

Стрэнгл

Пропорциональный колл спрэд

Пропорциональный пут спрэд

Пропорциональный обратный колл спрэд

Пропорциональный обратный пут спрэд

Опционная стратегия Бабочка

Опционная стратегия Кондор

Защитный пут

Торговые опционные стратегии – это объединение двух и более сделок для достижения определенного финансового результата. Хотя, что говорить, покупка или продажа опциона – это уже стратегия, построенная на ожидании, что цена либо будет волатильна, либо наоборот. И в этом выражается тип сделки лонг/шорт в сочетании с опционом колл или пут.

Например, покупатель опциона колл предполагает, что цена базисного актива в период действия

контракта пойдет в рост, причем с такими темпами, что внутренняя стоимость производного инструмента превысит выплаченную премию и принесет прибыль, в противном случае средства, потраченные на покупку опциона, утрачиваются. Продавец опциона колл, наоборот, для того, чтобы получить премию, рассчитывает на то, что цена практически не измениться или будет падать и это сделает его исполнение бессмысленным, вследствие чего стоимость опциона достанется ему.

Сочетание же двух опционных контрактов позволяет привести в исполнение более интересные стратегии, которые способны сократить вероятность убытков. Конечно, можно воспользоваться разнообразием нестандартных опционов и создать самые ухищренные клубки сделок, сводящих риски к минимуму, но для этого необходимо иметь солидный опыт работы в инвестиционной среде. Тем же, кто только взялся за его накопление и находится в процессе впитывания знаний, лучше всего начинать с изучения тех стратегий, что образуются ванильными опционами.

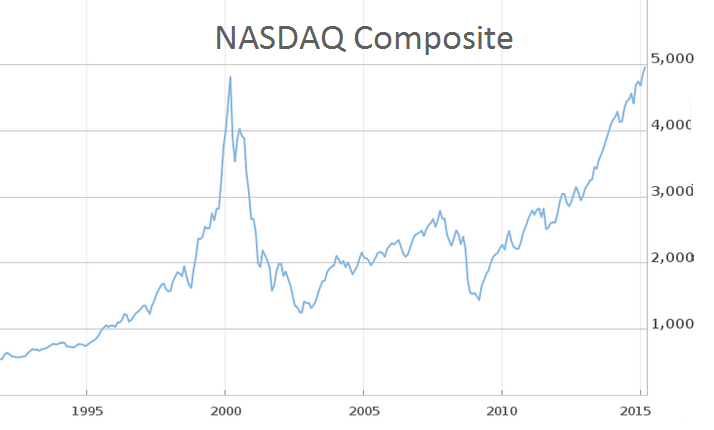

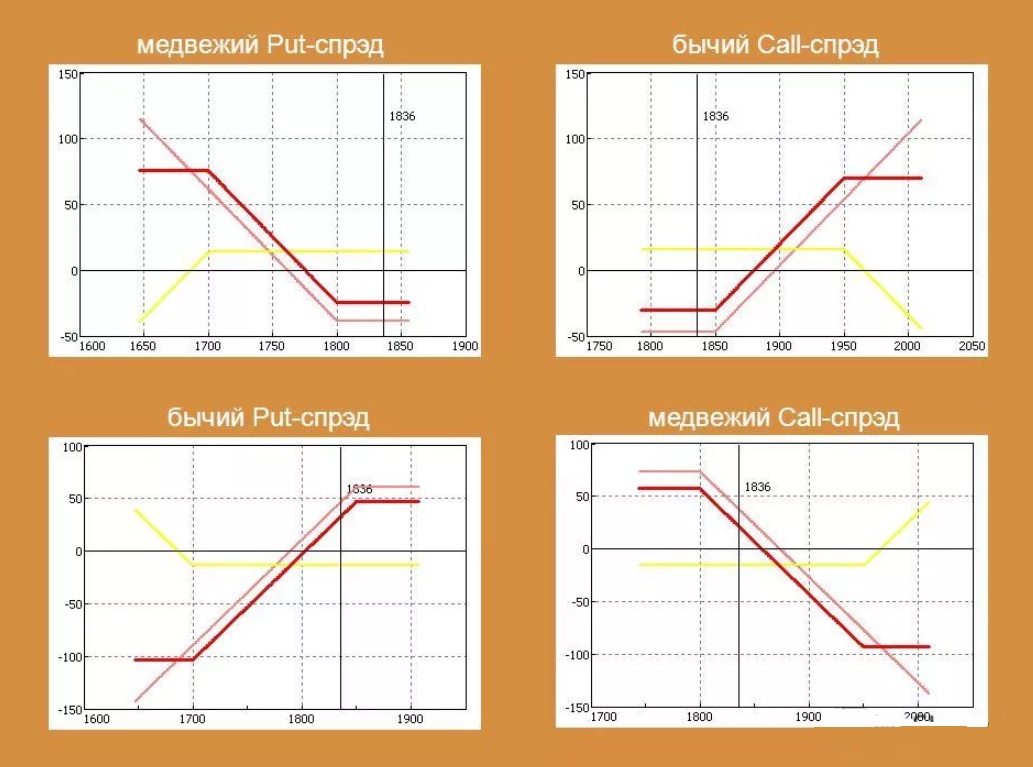

Бычий и медвежий спрэд

Бычий и медвежий спрэд относятся к стратегиям опционов вертикального типа, которые можно осваивать на начальных этапах ознакомления с тактиками опционных контрактов, так как они достаточно просты для понимания, а также позволяют сохранить банкролл в случае неоправданных прогнозов в определенном диапазоне.

Рассмотрим их несколько подробнее.

Бычий спрэд (bull spread) в вариации call реализуется путем покупки и продажей контрактов с одинаковой датой исполнения, но различными страйками. Покупается колл-опцион с низким страйком, продается с более высоким.

Вариация put (бычий пут спрэд) состоит из комбинации двух контрактов пут с одинаковыми датами экспирации, где один куплен по низкой цене, а второй продан по цене выше.

Противоположные сделки приводятся в двух вариантах стратегий медвежьего спрэда:

Bear call spread – опцион-колл с низким страйком – продается, с высоким страйком – покупается, даты истечения – одинаковые;

Bear put spread – при одинаковых датах окончания контракта продается пут-опцион с меньшей ценой и по более высокой цене покупается.

Такие комбинации приводятся в исполнения, если трейдер ожидает умеренного движения цены. При ограничении риска, также имеется диапазон, сдерживающий доходность стратегии. Например, максимальная прибыль по Bull call spread (бычьему колл спрэду) составит: от цены страйк проданного колл опциона (высокая) отнимаем цену страйк купленного опциона (низкая) отнимаем премию, потраченную на покупку и к полученному значению суммируем премию, полученную от продажи.

Стрэддл

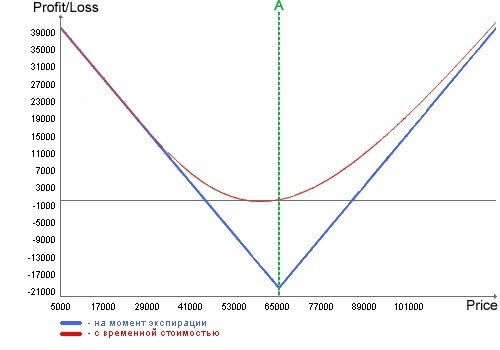

Торговый маневр Straddle (в переводе с англ. – «двойная политика»), называемая также стеллаж, осуществляется посредством одновременной покупки опциона-колл и опциона-пут равного объема и с одинаковой датой экспирации – Long straddle. То есть игрок рынка, действующий с такой тактикой, предполагает, что цена в обозначенный контрактом период двинется либо вверх, либо вниз. При этом он считает, что скачок будет довольно существенным, так как для получения прибыли необходимо окупить двойную уплаченную премию. Риск, что стоимость базового актива останется в узком коридоре, ограничен потерей той же суммы в две премии.

Стрэддл с упомянутым ограничением риска дает потенциал нелимитируемой прибыли в любом ценовом пределе скачка котировок.

Если же трейдер уверен о продолжительном боковом рынке торгового инструмента, то он тогда продает стрэддл (колл и пут опционы равного объема и одинаковым сроком исполнения) – Short straddle. В данном случае вероятный доход ограничивается полученными от продажи премиями, но если прогнозы не оправдаются и начнется уверенный тренд, то убытки становятся не ограничены.

Стрэнгл

Стратегия Strangle во многом похожа на Стрэддл. Собственно, разница лишь в том, что премия, выплачиваемая за колл больше, чем цена покупки опциона пут, вследствие чего на графике образуется отрезок, выражающий эту разницу. При покупке стрэдла – Long Strangle – инвестор ожидает значительное ценовое движение либо вверх, либо вниз. При этом вероятная прибыль не имеет ограничений, в то время как убыток находится в пределах суммы выплаченных премий.

Иная ситуация для Short Strangle. Колл покупается также, по более высокой цене, дата экспирации двух опционов одинакова, но стратегия рассчитана на доход, если цена базового актива останется в боковом тренде. При этом прибыль ограничена полученной за продажу опционов премией, а убытки в случае неудачи, могут быть колоссальными. Поэтому, прежде чем совершать продажу стрэнгла, как, собственно и стрэддла, следует все несколько раз взвесить и быть максимально уверенным в минимальной волатильности торгового инструмента на ближайшее время.

Пропорциональный колл спрэд

Пропорциональный колл спрэд (Call ratio spread) – это стратегия, которая применяется во время

прогноза низкой волатильности актива или бокового рынка. Для ее проведения необходимо купить один опцион колл по низкой цене и продать два опциона колл по цене несколько выше. Таким образом, трейдеру удастся получить прибыль, максимальный размер которой составит две премии за проданные опционы. Но при этом, если в случае снижения цены риски ограничены, то потери в случае подорожания базисного актива не имеют защиты.

Пропорциональный пут спрэд

При проведении стратегии Put Ratio Spread необходимо оформить продажу двух пут-опционов с низким страйком и покупку одного опциона-пут с высоким страйком. Дата экспирации всех контрактов должна совпадать. Это позволит извлечь небольшой доход при низких колебаниях котировок базового актива с максимальной прибылью в сумме двух премий, полученных от продажи контрактов.

Убытки в пропорциональном пут спрэде, при движении цены базисного актива вверх, не превысят сумму покупки опционов, но падение цены не ограничивает размер проигрыша.

Пропорциональный обратный колл спрэд

Несколько изменены условия в Call ratio backspread. Торговый маневр с таким названием требует продажу одного опциона колл с низким страйком и покупку двух коллов с более высокой ценой, что приведет к росту прибыли соотносительно подорожанию базового актива без ограничений. Дата экспирации сделок для этого должна быть одинакова. Также пропорциональный обратный колл спрэд позволяет получить небольшую прибыль, если цена направится вниз. Наихудший вариант сохранит потери в диапазоне выплаченных за контракты премий.

Опытные игроки рынка считают, что данная стратегия имеет хорошее соотношение прибыли и риска, что располагает к ее применению, когда намечается повышение волатильности торгового инструмента. Это же можно сказать и о следующей стратегии.

Пропорциональный обратный пут спрэд

Применение Put Ratio Backspread позволяет ограничить убытки затратами на покупку опционов, если тенденция не проявит каких-либо особых движений и рынок останется вялым.

Потенциал прибыльности стратегии следующий: при росте цены базового актива – небольшая в пределах условий контракта, если же тенденция станет ниспадающая, то в такой ситуации барьеров для сдерживания дохода нет. Он убудет увеличиваться вместе с падением котировок торгового инструмента.

Далее следует описание стратегий, в которых применяется больше двух контрактов. Речь идет о стратегии «Бабочка» и «Кондор». К ним лучше всего приступать, когда накоплен опыт торговли с использованием стратегий попроще.

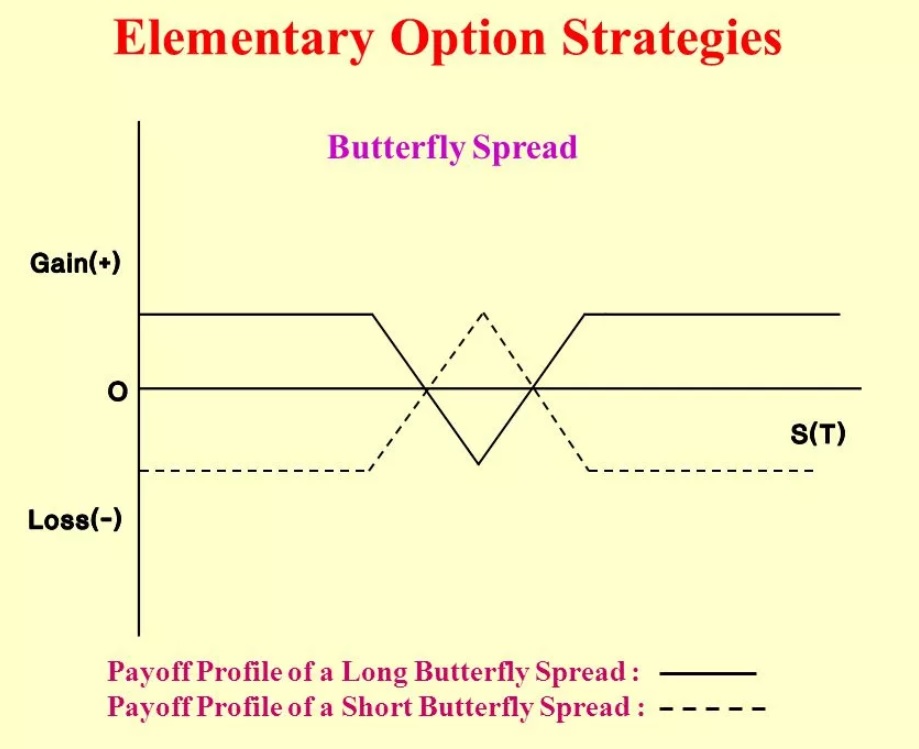

Опционная стратегия Бабочка

Составляя торговый план, согласно имеющимся прогнозам о дальнейшей ценовой тенденции рынка, стратегию Butterfly можно выполнять в вариациях покупки и продажи. При этом, в зависимости от ожидаемого поведения рынка, они сочетают различные комбинации пут и колл-опционов.

Продажа бабочки

Когда игрок рынка считает, что в будущем, за охватываемый стратегий период, будет пробит определенный ценовой уровень, он продает колл или пут-бабочку. Если его прогнозы говорят о слабой волатильности рынка и о наибольшей вероятности того, что цена базисного актива не выйдет за определенные уровни, то пут или колл-бабочка покупается.

Итак, продажа колл-бабочки актуальна при предположении о прорыве тенденции за определенные границы ценового коридора. Образуется комбинация продажей одного колл-опциона с низким страйком , одного с высоким страйком и покупкой двух коллов средней ценой исполнения. Дата экспирации контрактов одинаковая. Таким образом, потери будут ограничены незначительными колебаниями рынка и премиями, потраченными на покупки за вычетом премий от продажи.

Когда тренд прорывается вверх, хоть проданные с низкой и высокой ценой исполнения опционы становятся убыточными, но купленные по среднему страйку коллы растут и приносят доход, покрывающий потери.

Продажа пут-бабочки выражается покупкой двух put-опционов по средней цене, продажей одного пут-контракта с низким страйком и одного с высоким страйком.

Покупка бабочки

Если трейдер считает, что цена торгового инструмента не преодолеет определенные границы, то для получения дохода он может провести покупку бабочки. Это достигается в вариациях, как с колл-опционами, так и с пут-опционами.

Рассмотрим покупку call-бабочки. Для этого определяется ожидаемая область движения цены, которую она предположительно не должна покинуть. По нижнему ценовому уровню коридора покупается колл, который будет считаться меньшей ценой исполнения. Второй колл, с большей ценой исполнения, покупается в пределах верхнего уровня коридора. Затем два колл-опциона продаются по стоимости на среднем уровне. Дата исполнения всех опционов одинаковая.

В итоге, если прогнозы оказались верными, наибольшая прибыль получится в том случае, когда цена в дату экспирации ближе всего к среднему диапазону, где продавалось два контракта. Она включит в себя сумму двух премий и доход от опциона с меньшим страйком, с разницей убытка, что принесет опцион, купленный по большей цене.

Прорыв границ, заданных меньшей и большей ценами ведут к убытку: тренд пошел вверх – убыток от проданных колл-опционов, который только частично перекрывается прибыльностью купленных контрактов; тренд прошел нижнюю границу – убыток от купленных опционов, который частично перекрывается проданными по среднему ценовому уровню контрактами.

Для покупки put-бабочки по меньшей и большей цене приобретаются опционные контракты пут и реализовываются два пут-опциона по средней цене. При такой комбинации, опять же, максимум дохода принесет нахождение цены базового актива к дате исполнения на среднем уровне, а выход за рамки коридора доставит финансовые потери.

Опционная стратегия Кондор

В стратегии кондор задействовано четыре контракта с одинаковыми датами исполнения, но различными страйками. Существуют два вида – Long Condor и Short Condor, каждый из которых применяется при разных ожиданиях – лонг при понижении волатильности, шорт – при повышении. Но между ними есть сходство – возможность ограничить убытки. Рассмотрим подробнее оба варианта стратегий с участием опционов Кондор.

Покупка кондора

Торговая тактика Long Condor подразумевает получение прибыли на тихом рынке, без сильных ценовых движений, заключением четырех контрактов колл, страйк каждого из которых больше предыдущего (S1 < S2 < S3 < S4). Коллы по цене S1 (на рис. точка А) и S4 (на рис. точка D) покупаются, по ценам S2 (В) и S3 (С) продаются. Причем приблизительно соблюдается равенство разницы страйков: S2-S1=S4-S3. Такая комбинация позволяет несколько подстраховать убытки, если прогнозы трейдера не оправдаются и цена начнет стремительное движение, но при этом и доход достаточно небольшой.

Продажа кондора

Short condor выполняется несколько иначе, но с тем же принципом разницы в величине страйков, как и при покупке кондора. Но в этой вариации контракты по ценам исполнения S2 и S3 покупаются, а S1 и S4 продаются. Опять же убытки будут иметь свой предел, но и прибыль также иметь свои рамки. Получение дохода участник рынка, проводящий стратегию шорт кондор, ожидает при ценовых движениях базового актива.

Как правило, стратегию кондор, как в лонг так и в шорт выполняют с колл-опционами. Но возможны комбинации call и put. Тогда, при покупке кондора, продается стрэнгл с ценами S2 и S3, который страхуется купленными стрэнглами по ценам S1 и S4. При продаже кондора стрэнгл по ценам S1 и S4 продается, страхуясь покупкой стрэнглами со страйками контракта S2 и S3.

Защитный пут

Хотелось бы еще упомянуть стратегию, выполняемую для страховки инвестиций в ценные бумаги, покупка которых состоялась фактически. Называется она «защитный пут». Суть заключается в следующем: вместе с фактическим приобретением акций какой-либо компании, инвестор заключает пут-контракт на них в виде базисного актива. Такая сделка особенно актуальна с акциями высокой волатильности. Защитный пут ограничит финансовые потери при внезапном падении котировок, почему и считается полезным инструментом при управлении рисками. Кроме того, трейдеры не редко используют многократную торговлю теми же опционами на акции, пополняя свой баланс за счет коротких перевернутых ходов.

Конечно, для снижения затрат существует такой приказ, как стоп-ордер, но практика показывает, что он не редко срабатывает в неподходящие моменты – при сильных колебаниях и случайном проколе, после которого стоимость актива восстанавливается. Использование «защитного пута» — это альтернатива стоп-ордеру. Которая, правда, требует расходов в виде премии. Поэтому некоторыми трейдерами покупка пут-опциона на имеющийся в наличии актив, когда он уже несколько поднялся в цене, становится способом зафиксировать определенный объем уже полученной прибыли.

Хоть на первый взгляд может показаться, что перечисленные варианты применения опционных контрактов затрагивают наиболее часто происходящие рыночные ситуации, на самом деле в данной статье приведены далеко не все существующие стратегии, даже из тех, что относятся к базовой категории. Поэтому, разобравшись с приведенными методами, знакомьтесь с другими частями материала по опционным стратегиям, а также с прочей теоритической информацией об инвестиционных тонкостях и вашу тактику торговли в скором времени будет очень сложно одолеть негативным рыночным факторам.

Новые посты в блогах трейдеров