Несмотря на то, что на сайте размещено несколько статей, посвященных организациям, занимающихся финансовым регулированием, причем с разделением по уровню доверия, ни в одной не было уделено вниманию описанию российских регуляторов. Это не потому, что в РФ таковые отсутствуют. Им посвящен отдельный материал, который сейчас открыт перед вашими глазами.

Для большинства русскоязычных участников рынка, вполне логичным кажется сотрудничество с теми компаниями, что находятся под контролем российских регуляторов. Хотя бы потому, что такие надзорные структуры комфортнее в коммуникационном плане в связи с отсутствием языкового барьера, а также клиенту, живущему в России, часто более известны местные финансовые законы и тонкости налогообложения. Под влиянием таких соображений некоторые трейдеры опускают или изначально не вникают в юридические детали надзорной деятельности и опускают информацию об объеме полномочий, что наделяются выполняющие ее структуры. Поэтому хотелось бы предостеречь от поспешных действий с принятием решения о сотрудничестве и прежде получить представление о контрольно-регулирующих ведомствах финансовой сферы, что действуют на территории Российской Федерации. Информация о них изложена в краткой форме, поэтому ознакомление не займет много времени и уже после этого будет разумнее делать свои выводы и принимать дальнейшие решения.

В настоящее время в РФ функционирует несколько организаций с надзорными функциями и о каждой сложилась определенная репутация. В целом, практически каждую из структур, что взяли на себя обязательства по контролю финансовой системы в стране, неправильно считать действительными регуляторами и при описании таких ассоциаций будет приведены разъяснения, почему именно. Также трейдер сможет для себя понять, в чем ему на самом деле сможет помочь та или иная организация при возникновении конфликта с дилинговым центром, а какие ее полномочия в реальности являются иллюзорными и не соответствуют действительности.

Далее будут рассмотрены следующие ведомства:

Центральный Банк РФ (CBR)

Федеральная служба по финансовым рынкам (ФСФР)

Ассоциация форекс-диллеров (АФД)

Национальная ассоциация форекс-дилеров (НАФД)

Комиссия по регулированию отношений участников финансовых рынков (КРОУФР)

Центр регулирования отношений на финансовых рынках (ЦРОФР)

Национальная ассоциация участников фондового рынка (НАУФОР)

Русская ассоциация участников фондовых рынков (РАУФР)

Ассоциация региональных банков России (ASROS)

Ассоциация российских банков (АРБ)

НКРБДТРФ

Центральный Банк РФ (CBR)

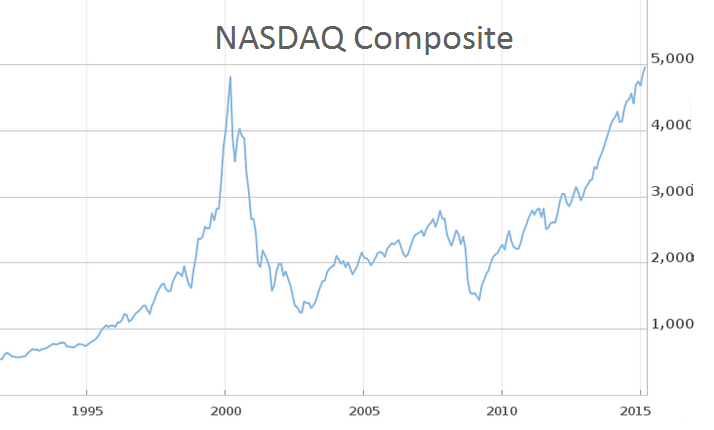

В 1991-м году состоялось масштабное политическое событие – распад CCCР. В результате страны, входящие в государство, что занимало одну шестую часть суши и считавшейся сверхдержавой, обрели самостоятельность. Началось время серьезных перемен, осваивание новых путей развития, сотрудничества и становления на международной арене. Финансовый рынок России того периода оказался в практически незащищенном состоянии, так как прежние законы утратили свою силу, а новые еще не были окончательно сформулированы. Таким послаблением пытались воспользоваться все, кто имел хоть малейшую возможность присвоить ставшие «бесхозными» объекты за бесценок, а из неуправляемого финансового потока направить хоть небольшой ручеек в собственное русло. Поэтому первостепенными задачами правительства государства было обеспечить функционал банковской системы на должном уровне. Вместе с этим оставалось понимание того, что необходимо приступать к развитию финансовой системы России в новом ракурсе: выполнить реформирование механизма образование цен на национальном рынке ценных бумаг, создать процентные ставки для различных типов кредитования и условий, в которых могла бы развиваться, как сама система финансов, так и финансовые рынки. Также отечественные активы требовали повышения ликвидности. Все эти процессы пришлось начинать практически с нулевого этапа.

Изначально, при создании главного банка в 1990-м году, он являлся органом экономического управления первого уровня, что координировал и занимался надзором за кредитной системой, включая все банковские учреждения государственного и коммерческого типа. Вместе с тем, как в 2002-м году Банк России приобрел статус центрального, его функции расширились и в них уже вошли: обязанности по эмиссии национального дензнака, поддержка стабильности курса российского рубля, выдача лицензий финансовым институтам и регулировка банковской системы.

В тот же период шли дискуссии о необходимости финансового регулирования рынков по примеру западноевропейских государств. Так, в 2004-м была образована ФРСР (Федеральная служба по финансовым рынкам, о которой еще приведена информация ниже), но в последующие годы все больше формировалась идея создания мегарегулятора и в 2013-м прежние полномочия ЦБ РФ дополняются теми, что были возложены на ФРСР. Данный процесс состоялся согласно законодательному акту Российской Федерации №251 – ФЗ от 23 июля 2013-го года.

После получения новых полномочий и обязанностей образовалась Служба банка России по финансовым рынкам, но проработала она недолго. Ликвидация данной организационной структуры состоялась к марту 2014-го.

Функции, полномочия и обязанности ЦБ РФ

С тех самых пор, с весны 2014-го года, под надзором государственного финансового регулятора России оказались:

— кредитные организации;

— финансовые организации некредитного типа, как то страховые и клиринговые компании, фирмы, занимающиеся микрофинансированием, паевые инвестиционные фонды, негосударственные пенсионные фонды;

-профессиональные участники фондового рынка;

— компании, управляющие инвестиционными средствами;

— специализированные депозитарии;

— акционерные инвестиционные фонды;

— клиринговые компании;

— субъекты сектора страхования;

— накопительные кооперативы;

— рейтинговые агентства.

При этом у Центробанка России присутствует право инициирования внесения изменений в законодательство государства по профилю деятельности.

Так как ЦБ РФ уже должен был обеспечивать стабильность не только национальной денежной единицы, но и финансового рынка страны в целом, частью его обязанностей стал мониторинг рыночного пространства на предмет выявления угроз устойчивости созданной системы, а также проводить разработку мер для максимального снижения числа опасных ситуаций. Проекты по основным направлениям, выбранным для дальнейшего развития финансовой сферы и обеспечения ее стабильной работы должны направляться в Государственную Думу раз в 3 года, а обзор текущего состояния экономики РФ публиковаться два раза в год.

В основную деятельность ЦБ РФ, как финансового регулятора, включается:

— регистрация эмиссии ценных бумаг и отчеты по итогам выпусков;

— наблюдение, чтобы эмитенты следовали соответственно установленному законодательству;

— надзор за протекающими корпоративными отношениями АО;

— принятие решений по правилам ведения бухучета и отчетности, утверждение отраслевых стандартов;

— противодействие использования инсайдерской информации и манипуляциям рыночных цен;

— ведение аналитической работы по состоянию экономики РФ и выполнение публикации статистических данных, прогнозов и прочих соответствующих материалов;

— наличие права на участие в долях проектов международных организаций, что занимаются развитием различных сфер финансового рынка.

Конечно же, получив статус финансового регулятора, в полномочия CBR вошел процесс рассмотрения заявок на получение лицензий финансовыми организациями. В первые годы работы ЦБ РФ, как контрольно-регулирующей структуры, рынок Форекс находился вне границ его воздействия. Но в 2017-м году ситуация поменялась. С указанного периода форекс-дилеры, чтобы официально предоставлять услуги по сделкам на валютном рынке должны получить разрешение Центробанка России и являться членом действующей на территории РФ саморегулируемой Ассоциации форекс-дилеров, которой уделен отдельный раздел данного материала. Но не так много финансовых организаций, что выполнили требования и имеющие лицензию. Получается, что брокеры, получившие официальное разрешение где-нибудь в оффшорах и предлагающие услуги в России, если рассматривать их со стороны CBR, ведут подпольную деятельность.

Немаловажной задачей регулятора является защита прав пользователей услугами в финансовой сфере: на рынке ценных бумаг, при коллективных инвестициях, построении корпоративных отношений, предоставлении кредитов и прочих областях. Для усиления контроля и повышения эффективности работы в данной области, включая взаимодействия с международными организациями, состоялось вступление в FinCoNet и произошло создание Службы ЦБ РФ по защите прав потребителей и обеспечению доступности финансовых услуг. Она на данный момент состоит шести управлений, работа которых распределена по 7-ми федеральным округам РФ и включает Отделы, функционирующие в Республике Крым, г. Казань и г. Орёл.

Организационная структура CBR

В связи с расширением круга полномочий и обязанностей, что состоялись в 2014-м году, а также обновлением основных задач в поле деятельности, произошли некоторые изменения в прежних управленческой и организационной структурах Центрального банка:

— Национальный банковский совет, что ранее назывался Коллегиальный орган банка России, был переименован в Национальный финансовый совет;

— срок назначения Председателя увеличился с четырех до пяти лет, но вместе с этим расширился список оснований, дающих право его смещения с должности;

— количество членов Совета директоров увеличилось до 14 человек (ранее 12), не включая Председателя и срок их назначения также увеличился до 5-ти лет;

— внеочередное собрание Совета назначается, если того требует не менее четырех членов (ранее не менее трех);

— образован Комитет финансового надзора, объединивший руководящий состав структурных подразделений Центробанка России. Совет директоров вправе утверждать его положение и устройство, а Управляющий выбирается из числа членов Совета Председателем Банка РФ.

Отрицательные стороны российской юрисдикции

Финансовый регулятор в лице государства дает высокий рейтинг и гарантию надежности надзорной деятельности. К тому же заметны стремления к развитию, повышению эффективности работы и желание вывести рынок России на уровень, что занимают США, Евросоюз или Великобритания.

Но некоторые участники рынка, торгующие валютой, считают, что не стоит вести дела с российской юрисдикцией, приводя по этому поводу следующие причины:

— первая: ухудшение торговых условий для частных трейдеров – якобы в связи с тем, что руководство банка ассоциирует торговлю на Форексе с игрой в казино и не намеревается распространять услуги валютного рынка на территории России и, более того, пытается ограничить его для российских трейдеров. Это выражается в желании создать запрет на вход в Форекс лицам, что не обладают определенным капиталом и финансовой грамотностью должного уровня;

— вторая: рамочные договоры и обязательное условие идентификации клиентов, особенно, когда для выполнения процедуры требовалось посещения офиса Форекс-брокера, но в мае 2018-го был проект был пересмотрен и предложены возможности упрощения процедуры;

— третья: уменьшение кредитного плеча и ограниченное количество торговых инструментов, то есть торговля CFD и металлами становится под запрет, так как не предусматривается регулятором.

Тут у каждого трейдера может быть свое мнение. Конечно, регуляторы США или Европы зарекомендовали себя опытом работы и продемонстрированными достигнутыми результатами. Но и CBR упорно движется вперед, намереваясь в будущем иметь не менее высокие показатели.

Как бы там ни было – Центральный Банк России на данный момент остается самым надежным финансовым регулятором в государстве, а некоторые требования, напугавшие в одно время участников отечественного рынка, были пересмотрены и облегчены. В целом такие жесткие действия можно рассматривать, как намерение образовать в финансовом секторе Российской Федерации максимально здоровую атмосферу, избавив его от брокеров-мошенников и инвестиционных инструментов с высоким риском, что уже является благим делом и повышает доверие.

Федеральная служба по финансовым рынкам (ФСФР)

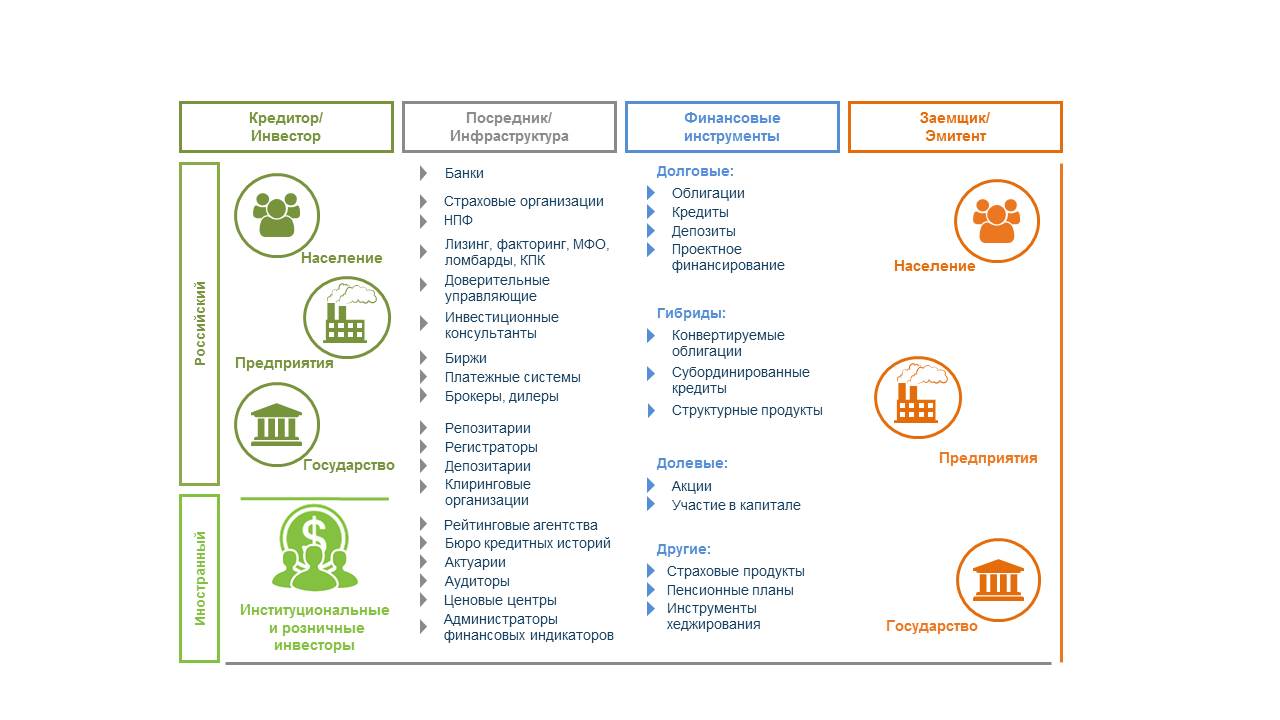

В 2004-м году правительством Российской Федерации была образована Федеральная служба по финансовым рынкам, которая находилась в прямом его подчинении. Основные задачи Службы заключались в осуществлении функций надзора и контроля над организациями, что являлись участниками финансового рынка России, такие как: кредитные кооперации, эмитенты ценных бумаг, паевые и инвестиционные фонды, биржевые брокеры, биржи, дилинговые центры и прочие, за исключением банков и аудиторов. ФСФР также занималась экономическими исследованиями, представляла интересы страны на международном рынке, принимала нормативные акты и выдавала лицензии на официальное ведение брокерской деятельности без участия услуг посредничества с Форекс.

В сентябре 2013-го Служба была упразднена, а ее полномочия и обязанности переданы Центральному Банку РФ, о чем, собственно, и говорилось в разделе выше. Можно также сказать, что ведомство было преобразовано в иную службу в составе структуры CBR, которая занимается мониторингом финансового рынка, а также выдает аттестаты, подтверждающие, что знания профессионального участника рынка проверены и соответствуют заявленной квалификации. Аттестаты, в зависимости от направленности финансовой деятельности, разделяются на серии и отдельно их получают специалисты: брокерского дела и управления активами, по организации торговли и клиринговой деятельности, по ведению реестра ценных бумаг, по управлению фондами и прочие. У частных трейдеров нет необходимости в наличии такого аттестата. Разве что, если он не решил проверить свои знания или собирается устроиться на работу в организацию из финансового сектора.

Ассоциация форекс-диллеров (АФД)

В целях повышения качества контроля над финансовыми рынками, а именно сделок с валютами, в марте 2016 года была образована саморегулируемая организация Ассоциация форекс-дилеров. На данный момент это единственная структура, относящаяся к регуляционной деятельности, принимающая только форекс-брокеров.

Развитию Ассоциации поспособствовал указ мегарегулятора ЦБ РФ о том, что официально предоставлять брокерские услуги на валютном рынке могут только компании, состоящие в СРО финансового рынка, а единственной такой аккредитованной структурой является АФД, так как другая схожая по задачам организация – НАФД (несколько лет имевшая некоторый авторитет и значительных игроков валютного рынка в своем составе) – не получила одобрения Банка России.

К членству в СРО АФД допускаются только те участники рынка, что уже получили лицензию, подтверждающую их профессионализм и позволяющую предоставлять услуги форекс-дилера.

Саморегулируемая организация не только рассматривает подаваемые заявки от брокеров рынка Форекс и, если компании соответствуют требованиям, принимает в свои ряды, но и ведет в дальнейшем их проверку, требуя соблюдения всех установленных правил, а, в случае выявленных нарушений, вправе наложить штрафные санкции.

Помимо комплекта необходимых документов, для получения членства в Ассоциации следует: внести вступительный взнос в размере 100 тыс. руб., сделать взнос в компенсационный фонд – 2 млн. руб., и затем перечислять ежемесячный взнос – 300 тыс. руб. Данным образом раскрывается вопрос о финансировании организации – за счет платежей подотчетных брокеров и, судя по приведенным цифрам, год членства обходится им в значительную сумму в мерках СНГ.

Структура Ассоциации форекс-диллеров состоит из органа управления, специализированных и контрольных органов.

Если между клиентом и брокером возникают конфликтные обстоятельства, или пользователю не нравится качество получаемых услуг, то он может подать жалобу на компанию, конечно, если она имеет членство в АФД. Ассоциация обязуется принять во внимание поступившую претензию, рассмотреть ее в кротчайшие сроки и принять соответствующие меры – от предупреждения до штрафа. Когда нарушения со стороны финансовой компании превышают разумные пределы и полномочия АФД, то она обращается за помощью к ЦБ России и оповещает других регуляторов, у которых зарегистрирован брокер.

В октябре 2018-го года произошла ситуация, когда правоохранительными органами была раскрыта мошенническая схема извлечения прибыли из финансового рынка, в которой были замешаны некоторые дилеры, в том числе компания FMC. Тогда СРО АФД выступила с защитой а адрес зарегистрированных в ней компании, утверждающе сообщив, что форекс-брокеры, получившие лицензии ЦБ РФ и состоящие в Ассоциации «работают в штатном режиме» и никакой причастности к скандалу не имеют.

Хоть на официальной странице в интернете АФД заявляет, что одной из ее целей является развитие финансового рынка страны и совершенствования финансовой системы, стоит заметить — в ее структуре нет соответствующего органа, который проводил бы исследования и занимался подобным вопросом. Тем не менее, СРО после аккредитации получила поручение от ЦБ РФ вести совместную разработку отраслевых стандартов.

В планах на 2019 год Ассоциация форекс-дилеров прописала для себя следующие основные действия:

— повысить конкурентные условия торговли к международным практикам и максимально приблизить их соответствие — прировнять спрэды и свопы, перечень финансовых инструментов и т.д.;

— усилить меры в предоставлении образования в сфере валютного рынка, а именно окончить совершенствование процесса аккредитации для обучающих центров, проводить семинары и тренинги для сотрудников офисов, колл-центров, брокерских агентов;

— проведение агитаций в сторону российского финансового рынка через рекламно-информационные компании и борьбу с предоставлением недостоверных или негативных данных в СМИ;

— сотрудничество с банковской системой – укрепление взаимоотношений с российскими финансовыми институтами в намерении подтолкнуть к увеличению предложения номинальных счетов и повышения конкурирующей составляющей на рынке банковских услуг;

— противодействие нелегальной деятельности.

Также АФД стремится помочь в усилении деофшоризации рынка РФ и смене ориентации клиентов с компаний, зарегистрированных в офшорных юрисдикциях на российских дилеров.

Изучив имеющиеся у АФД полномочия, у некоторых читателей может возникнуть желание оспорить присвоенный организации статус финансового регулятора. Отчасти они будут правы, так как ее влияния, несмотря на показываемое рвение и грандиозные планы, охватывает довольно узкий спектр участников рынка, поэтому у нее достаточно невысокий уровень доверия со стороны трейдеров, но стоит учитывать явную взаимосвязь с Центробанком и наличие его поддержки, поэтому в будущем вполне вероятен рост авторитета. В целом это зависит от тех фактических действий, что будут совершены на самом деле, а также нормативов и актов, что внесут дальнейшие изменения в правовое поле финансового рынка России.

Национальная ассоциация форекс-дилеров (НАФД)

В 2011-м году статус саморегулируемой организации получил Центр регулирования внебиржевых финансовых инструментов и технологий (ЦРФИН), что работал с 2010-го года. Создание данной структуры инициировали сами брокеры, которые, как никто другой видели необходимость в органе, способном разрешить претензии и конфликтные ситуации, возникающие во время биржевых отношений. Нарушали правила игры и накаляли атмосферу повсеместное участие криминала и коррупции. Все шло к тому, что инвесторы и трейдеры начинали испытывать все больше недоверия к посредникам и покидать российских рынок, направляя свои инвестиционные средства в компании, работающие под надзором авторитетных регуляторов и даже менее надежных, оффшорных, структур. Тогда российские брокеры решили организовать проект, что показал бы более высокую надежность отечественного рынка в правовом аспекте. Так в число основателей ЦРФИН вошли Forex Club, ТелеТрейд Групп, Alpari Forex. Центр регулирования вел активную деятельность, выдавал лицензии, обрабатывал поступающие от клиентов сообщения и претензии, но когда рухнуло несколько зарегистрированных в организации компаний, то это нанесло некоторый вред его репутации. Но и это оказалось только предвестием действительной беды.

Переименование структуры в НАФД было выполнено в 2016-м году. Прежде, в конце 2014-го, в федеральном законодательстве России был добавлен закон о деятельности форекс-дилеров и организация выявила стремление объединить под своим крылом брокеров, что лицензированы мегарегулятором CBR, а также принимать участие в работе над созданием новых государственных стандартов для повышения эффективности в деятельности участников рынка. В дальнейшем были планы руководства НАФД на получение аккредитации Центробанка, позволившей бы занять место среди авторитетных финансовых регуляторов российского рынка, но что-то пошло не так и им не суждено было сбыться.

Ассоциация полным ходом готовилась к аккредитации, привлекала к сотрудничеству и вступлению крупных рыночных игроков и представителей банковского сектора, общалась с государственными представителями из Думы, ЦБ и министерства финансов, когда на арену вышла АФД с единственным участником-учредителем и опередила в подаче документов ЦРФИН, у которой в членстве состояло шесть компаний. Изначально данный факт не вызвал опасения, но дальнейшие события развивались очень стремительно: СРО АФД стала первой аккредитованной Центробанком, к членству в ней обратились новые брокеры, покинувшие НАФД. Контрольным выстрелом стал отказ ЦБ в выдаче лицензии оставшимся членам — Alpari Forex и Forex Club, из-за чего те также вступили в АФД, а НАФД лишалась последних участников.

В настоящее время НАФД понимает, что вторая саморегулируемая организация для форекс-брокеров пока не нужна рынку, заявка на аккредитацию приостановлена и руководство размышляет о возврате названия ЦРФИН, а дальнейшую деятельность сосредоточить в качестве экспертной площадки в области внебиржевых финансовых технологий.

Комиссия по регулированию отношений участников финансовых рынков (КРОУФР)

Еще одна некоммерческая структура, стремящаяся к тому, чтобы российский рынок финансовых инструментов был прозрачным, а его участники следовали установленным правилам. В ее создании приняли участие крупнейшие отечественные дилеры Alpari Forex, ТелеТрейд, Forex Club. Основание Комиссии состоялось в 2003-м году и организация заявила о себе, как об органе, что будет рассматривать жалобы клиентов брокерских компаний и принимать соответствующие решения. В те годы отсутствовало регулирование валютного рынка на территории РФ и поэтому появление Комиссии выглядело очень кстати, так как трейдеры отдавали предпочтение заключать сделки на иностранных и зарегистрированных в оффшорах торговых площадках.

Данная структура, стремящаяся выполнять функции регулятивного органа, заявила о следующих, поставленных в основе своей работы, задачах:

— следить, чтобы брокеры выполняли взятые на себя обязательства;

— обучать и информировать население о финансовых рынках, о возможности получать доход от участия в сделках на них и какими рисками такие операции сопровождаются;

— рыночной аналитике для рассмотрения вариантов улучшения качества работы;

— проводить сертификацию форекс-брокеров.

Цели бы заявлены весьма необходимые и как раз такие, чего недоставало торговому пространству финансовыми инструментами России. Вот только полномочий КРОУФР маловато, чтобы стать полноценным регулятором и ее помощь в основном заключается в рекомендации дальнейших действий, а выполнение предписаний не носят обязательного характера.

Комиссией не принимаются к рассмотрению жалобы и заявки клиентов компаний, для разрешения которых необходимо проводить расследование или требующие экспертизы. Останутся без внимания требования о возмещении морального ущерба или упущенной выгоды, если возник конфликт между инвестором и трейдером, причем первый сам предоставил второму доступ к счетам. Не рассматриваются претензии, по которым состоялось или ведется расследование уполномоченными государственными органами.

Еще раз стоит заметить, что КРОУФР не имеет права выдачи лицензий, выдвигать санкции дилинговым центрам и останавливать их деятельность даже в случае доказанности неправомерных или мошеннических действий.

Казалось бы, чем тогда может помочь Комиссия? На самом деле за время работы организации, она разрешила немало споров и в пользу брокеров, и в пользу трейдеров. Все же на те компании, что состоят в членстве и получили сертификат, у КРОУФР есть кое-какое влияние. На некоторых ресурсах о Комиссии отзываются, как имеющую низкий авторитет, на других уровень доверия приближают к среднему.

Может оказаться весьма полезен форум данной некоммерческой организации. Информация на ресурсе позволяет ознакомиться с текущими спорами, а также поступавшими на брокеров жалоб, узнать, как разрешились конфликтные ситуации и сделать собственные выводы.

Центр регулирования отношений на финансовых рынках (ЦРОФР)

Еще одной некоммерческой организацией, что заявляет о себе, как о надзорной структуре пространства торговли активами в России стал ЦРОФР. Начав свою деятельность в 2011-м году, он поставил перед собой основной целью следить за качеством услуг, что брокеры предоставляют своим клиентам.

Также, в качестве важных направлений своей деятельности, Центр выделил:

— выдача сертификатов соответствия установленным требованиям;

— контроль над сертифицированными компаниями;

— обеспечение безопасности инвесторам и трейдерам;

— координация взаимоотношений участников рынка;

— разработка методов минимизации рисков торговли.

Заявленные задачи показывают ЦРОФР с весьма серьезной позиции и придают брокеру, получившему сертификат организации, статности и респектабельности, некую гарантию компетентности и стабильности. Ввиду этого создается пиар-повод и расширяется потенциал для привлечения новых клиентов.

Тут, опять же, стоит обратить внимание, что Центр регулирования отношений на финансовых рынках занимается не выдачей лицензий, а именно сертификацией. То есть брокерская компания, решившая получить такой документ, подвергается проверке квалифицированными специалистами ЦРОФР в соответствии с установленными требованиями и ее рекомендуют для сотрудничества. Здесь еще одно ключевое слово – рекомендуют. Клиент дальше сам принимает решение, будет ли он открывать счет у брокера или рассмотрит иного посредника, так как никаких стопроцентных гарантий Центр все же дать не может.

Да и, помимо этого, стоит учесть факт существования организации за счет взносов и очень сомнительно, что получить членство в ней представляло какую либо сложность. Все решает вопрос оплаты.

Есть еще пара любопытных фактов. При том, что ЦРОФР упростила свои требования, снизив для дилинговых центров срок необходимой работы на рынке с 5-ти до 2-х лет, на некоторых тематических интернет-ресурсах отмечено, что она выдает лицензии молодым, еще не показавшим своей конкурентоспособности компаниям и в их числе оказалось не мало мошенников. Это подтверждает жалобы на структуру и негативные отзывы о ней трейдеров. Подливает масла в огонь наличие сертификата Центра регулирования отношений на финансовых рынках у брокеров, что известны своими обманными действиями по отношению к клиенту и отказу в выводе средств по самым нелепым поводам. Здесь в качестве примера можно упомянуть IQOption, Olymptrade, MMCIS Group. О последней компании Центр скрывал наличие огромного количества жалоб, пока та не потерпела окончательный крах.

Поэтому о какой-либо весомой репутации здесь не может быть и речи. ЦРОФР нельзя назвать финансовым регулятором, так как у него недостаточно рычагов влияния, чтобы обезопасить участника рынка и нет поддержки со стороны государства, а выполнение им заявленных функций очень сомнительно.

Национальная ассоциация участников фондового рынка (НАУФОР)

Регистрация НАУФОР, как саморегулируемой финансовой организации, состоялась в июне 1996 года. Прежде деятельность велась с 1994 года под наименованием ПАУФОР – Профессиональная ассоциация участников фондового рынка и выполнялась программа внебиржевой торговли между 15-ю компаниями, что являлись членами организациями, но уже в 1995 году, после введение РТС (Российская торговая система), началось изменения.

НАУФОР можно считать первую структуру, что в качестве саморегулируемой организации объединила профессиональных участников рынка. Она координирует деятельность брокерских компаний и дилерских центров, а также управляющих организаций.

В качестве основных задач выделяются следующие:

— разработка правил и стандартов работы участников Ассоциации, и дальнейший контроль за их выполнением;

— мониторинг деятельности членов НАУФОР, в том числе в плане соблюдения ими финансового законодательства страны;

— рассмотрение конфликтов и поиск путей их наиболее приемлемого разрешения;

— участие в исследованиях финансового рынка и поисках способов совершенствования контрольно-регулирующей системы рынка ценных бумаг;

— регулярная публикация результатов проведенных проверок на своем сайте.

Получить членство в Ассоциации могут компании, имеющие лицензированное разрешение на выполнение перечня предлагаемых услуг. Для этого необходимо отослать заявку вместе с перечнем копий определенных документов (подтверждающих полномочия, учредительные, о госрегистрации, о состояние на учете в налоговой) и оплатить взнос. В 2018 году в членстве НАУФОР состояло свыше пятисот полноправных и 12 ассоциированных участников.

Учитывая тот факт, что организация существует за счет взносов, вполне резонно предположить лояльность проверочных процедур. Тем не менее, факт членства в Ассоциации добавляет брокерским компаниям несколько баллов к рейтингу, но не более. НАУФОР даже можно больше рассматривать, как структуру, способствующую повышению финансовой грамотности, так как ею проводятся конкурсы, конференции и принимаются квалифицированные экзамены, но доступ к так каковым реальным рычагам влияния на брокеров отсутствуют.

Русская ассоциация участников фондовых рынков (РАУФР)

РАУФР стоит добавить к списку структур, что были образованы с целью повышения прозрачности характеристик компаний и эмитентов торгового пространства РФ, предлагаемых услуг и обращаемых финансовых инструментов. Формирование состоялось в 2008-м году, благодаря инициативе ответственных участников фондового рынка России и она приняла вид некоммерческой организации. Своим членам РАУФР выдвигает следующие требования:

— стремление к стабильности в деятельности;

— ответственность в взятых обязательствах;

— высокое качество реализуемых предложений;

— соблюдения международных и Российских законов;

— содействие в улучшении законодательной базы финансовой сферы;

— ведение исследовательской деятельности и содействие в учебно-просветительских проектах.

Обратившаяся в РАУФР компания, после проверки ряда требований, может получить сертификат профессионального уровня. Для трейдера это служит подтверждением, что сертифицированный брокер стремится соответствовать оглашенной репутации и добросовестно выполнять спектр услуг.

Также Русская ассоциация занимается страхованием, защитой и предоставляет справедливый арбитраж в возникающих спорах. В арбитражный суд трейдеры могут обратиться с жалобой даже на ту компанию, что не состоит в РАУФР. Хоть решения по поводу претензий представляются в качестве консультационных рекомендаций, к ним нередко прислушиваются.

С одной стороны поставленные цели и задачи направлены на укрепление цивилизованных взаимоотношений между участниками финансовых рынков, повышение оборота российских торговых инструментов, увеличение безопасности сделок и образования в финансовой системе максимального доверия и надежного партнерства, но все же РАУФР остается негосударственной организацией, сертификат которой хоть и подтверждает, что брокер намерен честно вести свой бизнес, она не обладает инструментами воздействовать на недобросовестных посредников жесткими мерами. Этот факт не гарантирует разрешение конфликта между трейдером и дилинговым центром в пользу первого, а уж тем более возврата средств даже при вине второго. Поэтому наличие такого сертификата не особо располагает к сотрудничеству с компанией, впрочем, и брокеров, прошедших процедуру сертификации в РАУФР, не так уж и много.

Ассоциация региональных банков России (ASROS)

На территории Российской Федерации еще с тревожных в экономическом и криминальном плане 1990-х годов действует так называемая Ассоциация региональных банков или Ассоциация «Россия». Прикинув, получаем, что период работы данной структуры составляет не малый опыт, что уже придает организации некоторый вес и относит ее к одной из первых, что начала заниматься вопросами регулирования и надзора финансового сектора Российской Федерации. Здесь немаловажным остается факт, что ASROS имеет государственный статус. Таким положением и значением во всероссийских масштабах структура стала наделена благодаря географическому расположению финансовых институтов, что инициировали ее основание. Ассоциация «Россия» образовалась при содействии 37-ми коммерческих банков и при непосредственном участии областного управления «Промстройбанка».

Изначальной целью объединения стала создание условий, позволяющих увеличить число вкладчиков и заинтересованных лиц с инвестиционным капиталом. Для этого необходимо было укрепить доверие к банковской системе, сделать банковские услуги более доступные, снизив их стоимость, повысить капитализацию финансовых институтов и создать в сфере кредитования здоровую конкуренцию.

Изначально Ассоциацию составляли коммерческие и промышленно-строительные банковские учреждение. В дальнейшем участниками стали кредитные и небанковские организации, малые и средние региональные банки, общественные компании, а также финансовые институты с иностранным капиталом и прочие учреждения, количество которых в сумме в итоге превысило 300 организаций.

Эксперты аналитического отдела Ассоциации «Россия» регулярно участвуют во всевозможных заседаниях и собраниях с тематикой улучшения финансового сектора страны, где, учитывая разнообразие членского состава, выражается мнение значительной части банковского сектора России. Организация принимает успешное участие в создании нормативов и условий для работы кредитных организаций.

В виду перечисленных особенностей и характеристик Ассоциации, особенно ее федеративный уровень, придает ее участникам пусть и не высшую степень надежности, но вполне допустимую среднюю. Правда, состоящих в ней компаний, предлагающих посредничество в сделках с торговыми инструментами, можно пересчитать по пальцам. А в том, что организация действительно зарегистрирована в Ассоциации региональных банков можно убедиться непосредственно на сайте регулятора. Там же на интернет-ресурсе представлена краткая информацией о компании и номер лицензии.

Теперь отметим, что на ряду с ASROS, функционирует еще одна структура со схожим полным названием, о которой рассказано далее

Ассоциация российских банков (АРБ)

Очень важное различие Ассоциации российских банков с предыдущей структурой (Ассоциацией «Россия») в том, что первая носит статус негосударственной некоммерческой организации, в то время как вторая представляет собой объединение финансовых организаций федерального уровня.

Основание АРБ, также как и ASROS состоялось в начале 1990-х, а именно в 1991-м году и оно относится к одному из лоббистских учреждение России. Это значит, что, не имея соответствующего федеративного регламента, ведется практика оказать влияние и склонить к определенным решениям, в том числе касательно принятия правовых актов, правительство государства или органы местного самоуправления.

АРБ изначально заявила, что основной целью объединения является защита интересов представителей организаций, что составляют банковский сектор РФ через совершенствование законодательной базы, относящейся к финансовой сфере, в том числе налоговых норм.

В начале деятельности Ассоциации ее участниками стало около 80% финансовых учреждений Российской Федерации. В настоящее время в АРБ насчитывается 229 членов (133 банковских учреждения, 3 НКО и 89 других финансовых организаций).

В 1997 году Ассоциация была принята в Банковскую федерацию Европейского союза, куда входит около трех тысяч европейских финансовых институтов, а в 2000-м присоединилась к Международной банковской федерации.

Своим составом АРБ представляет ряд комитетов, каждый из которых занимается исследованиями и решениями вопросов в разных направлениях финансовой сферы: по законодательству и практике его применения, по международной деятельности, по информационным технологиям, по бухучету, отчетности и налогам, по вопросам рисков и управлению ими, по банковской безопасности, по развитию рынков, по драгметаллам, по стандартам качества в банковской системе, по оценочной деятельности, по развитию финансовой поддержки малых и средних форм предпринимательства, а также действует экспертный совет, занимающийся проблемными активами.

В 2017-м году некоторые крупные банки, входящие в состав Ассоциации, оказались недовольны ее работой, а именно критикой в адрес политики Центрального банка, что содержалась в обнародованном докладе. По их мнению, такая манера подачи собственной точки зрения не соответствовала здоровому взаимодействию и сотрудничеству. В результате 9 крупных финансовых институтов (Газпромбанк, ВТБ, Альфа-Банк и др.) вышли из АРБ.

Отмечается, что Ассоциация оказывает помощь не только членам организации, но и предоставляет возможность направить клиентам жалобу на компанию, что проявила свою недобросовестность. Данный факт позволяет рассматривать Ассоциацию российских банков пусть не как самый надежный надзорный орган, но имеющий средний уровень репутации и способный решать вопрос разнопланового характера в сфере финансов. Только, опять же, за выявление факта нарушения АРБ может только вынести предостережение или порицание, а также рекомендовать виновной организации возместить ущерб, а другим структурам воздерживаться от сотрудничества с недобросовестной компанией, что иногда является вполне резонным и оказывает свое воздействие.

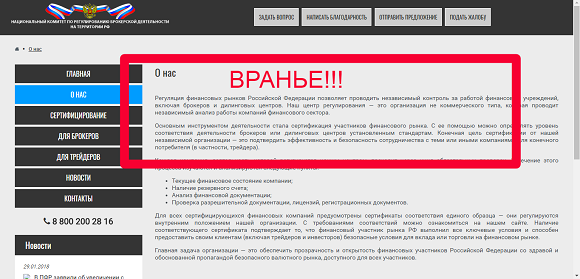

НКРБДТРФ

На последок не помешает упомянуть организацию с длинной аббревиатурой НКРБДТРФ, что расшифровывается как «Национальный комитет по регулированию брокерской деятельности на территории РФ», образованной в 2017-м году. Обязательно хотелось бы обратить внимание на то, что она не является регулятором, причем весьма сомнительно реальное существование данной структуры и следует предостеречь от любых форм сотрудничества, как с ней самой, так и «сертифицированных» ею компаний.

В сети размещено несколько материалов, в которых идет разбор организации и ее сайта с вынесением вердикта, что ее нет и в помине. В качестве основных фактов, указывающих на достоверность данного утверждения, приводится: в первую очередь – нелепая, трудновыговариваемая аббревиатура; утверждение, что на сайте ЦБ РФ присутствует информация об организации – чистый обман; неграмотно написанный сайт, где некоторые тексты содержат ошибки, а это уже серьезные ведомства вряд ли допустят.

Итог: как бы не заверяла брокерская компания, что находится под контролем НКРБДТРФ и это является гарантией надежности, не стоит вестись на подобные уловки и лучше исключить такого посредника из списков претендентов на открытие счета и доверие собственных денег. Некоторые брокеры, что находятся в черных списках по данным различных тематических ресурсов, посвященных инвестированию, указывают на сертификацию в НКРБДТРФ. Это еще более снижает доверие и относит структуру, прикрывающуюся лже-статусом в самые низы рейтингов.

Существует еще более интересная информация, проливающая свет на данную контору. Сообщается, что она была создана одним из брокеров-мошенников YtexTrade для введения в заблуждение своих клиентов. Судя по некоторым отзывам, аферисты, поддерживающие работу такого ресурса, не только наживаются за счет приема депозитов, но и накручивая доверившимся владельцам счетов минуса. В одном опубликованном отзыве клиентка рассказывает, как пожелала вернуть часть средств, сообразив о недобросовестности компании. Вот только не тут-то было. Ее известили о долге и необходимости его срочного погашения.

Наличие подобных структур указывает, что финансовый рынок продолжает иметь сложности в регуляции и в России еще не выработан четкий эффективный механизм, способный окончательно пресечь деятельность брокеров-обманщиков, фальшивую сертификацию и прочие виды мошенничества в финансовой сфере.

Получается, что из всех перечисленных структур высоким доверием, полномочиями и доступом к наиболее эффективным механизмам влияния обладает Центральный Банк Российской Федерации. Хотя действуют и такие саморегулируемые организации, которые имеют намерение помочь в улучшении российского рыночного пространства. Также можно твердо заявить, что Правительство России стремится развивать финансовый сектор страны и стимулировать способствующие этому структуры, так что вполне вероятно в ближайшем будущем либо имеющиеся организации несколько поднимутся в рейтинге, повысив собственную эффективность, либо приведенный список ожидает пополнение.

Новые посты в блогах трейдеров