Современная биржевая торговля предоставляет доступ к множеству торговых инструментов, каждый из которых обладает своими уникальными свойствами и имеет свои особенности. Новичку достаточно сложно ориентироваться в джунглях рыночного пространства, населенного разнообразными типами, видами и подвидами всевозможных активов. Но, чтобы уверенно стать на путь успешного трейдера или долгосрочного инвестора следует получить хотя бы ознакомительное представление, что представляет каждый из них. Тогда мир таинственных символов и доселе незнакомых терминов превращается в склад с инструментами, которые каждый в отдельности или при совмещении поможет в преувеличении капитала.

Что такое ETF?

Возникновение ETF

Основание торгуемого на бирже фонда

Первичные и вторичные ETF рынки

Регулирование ETF

Виды ETF

Крупнейшие ETF в мире

Пассивное и активное управление ETF

ETF в России

Способы купить ETF для российского инвестора

Различие ETF с взаимными фондами

Преимущества и недостатки ETF

Данная статья позволит распознать на торговых площадках такой актив, как ETF, узнать о компонентах, составляющих его ценность, историю появления актива, о существующих на данный момент видах и типах, а также плюсах и минусах, что сопровождают операции с ним.

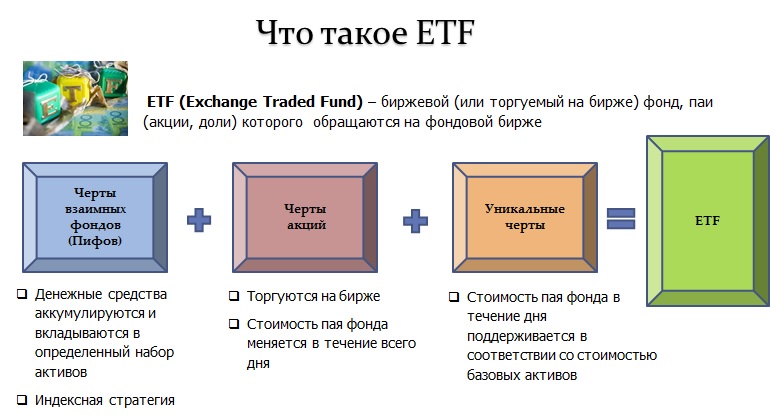

Что такое ETF?

ETF в экономико-инвестиционной среде рассматривается, как аббревиатура, образовавшаяся от словосочетания «Exchange trade fund», что дословно переводится, как «биржевой торговый фонд» или «фонд биржевой торговли». В тематических текстах принято русскоязычное употребление – «торгуемый на бирже фонд» или «биржевой инвестиционный фонд».

Представляет собой инвестиционную организацию, производящую эмиссию торгового инструмента для оборота на биржевых площадках, который, в свою очередь, может иметь форму акции, индекса или пая. Другими словами ETF можно назвать ценной бумагой, подтверждающей, что ее владельцу принадлежит доля определенной корзины активов. При этом динамика цены торгуемого на бирже фонда отображает текущее состояние в определенной промышленной сфере, экономическом секторе, рынке или другой области, которую он просчитывает. Такой торговый инструмент позволяет вложить средства в экономику перспективной отрасли, государства или даже мира, так как в портфель фонда может входить от десятков до свыше тысяч позиций. Например, расчет торгуемого на бирже фонда iShares MSCI World ведется по 1632-м акциям.

Приобретение ETF не нагружает инвестора процедурой членства в инвестиционном институте и не требует выполнения ряда условий, которые могут задержать его финансы, как, например, в случае с хедж-фондами. Участник рынка приобретает торговый инструмент, представляющий определенный класс активов (энергетика, драгметаллы, биржевые индексы, корзина валют или акций и т.д. и т.п.) и может избавиться от него, когда посчитает нужным. При этом торговля ведется без излишних расходов трейдера с наличием налоговых льгот.

Звучит достаточно перспективно, положительно и интересно. Так и есть. ETF один из уникальных биржевых инструментов, который можно считать достаточно молодым, так как появился он в 90-е годы прошлого века, но очень быстро получил развитие и обрел популярность.

Возникновение ETF

Воплощение идеи создания нового инвестиционного продукта, склонного к низкой волатильности и сопровождающегося небольшими затратами при торговле, осуществлялось практически одновременно в США и Канаде. В США с 1988 года этим занимался вице президент по разработке новых продуктов AMEX (Американской фондовой биржи) Натан Мост вместе с молодым помощником Стивеном Блумом, который недавно получил степень на экономической кафедре Гарвардского университета. Изучая отчет SEC, ими было обращено внимание на предложение о создании такого биржевого инструмента, который стал бы «альтернативным единым продуктом», включающим в себя расчет корзины, состоящей из акций крупных компаний, представляющих определенное государство или отрасль. Мосту и Блуму понравилась упомянутая вскользь задумка и они начали заниматься ее реализацией.

В дальнейшем последовал период с исследованием реальной возможности торговли паем без входа в сам фонд. Значительную помощь оказало партнерство с кастодиальным банком State Streer. Для отслеживания был выбран индекс S&P 500. В дальнейшем данный торгуемый на бирже фонд будет обращаться на AMEX под названием SPDR S&P 500 ETF с тикетом SPY, называться на сленге трейдеров «спайдер» (паук) и станет самым популярным биржевым торговым фондом. Но тогда, уже в 1989 году, полные оптимизма Натан Мост и Стивен Блум, не ожидали, что большинство членов SEC довольно скептически отнесутся к предлагаемому нововведению. Лишь Говард Крамер увидел будущее в новом биржевом инструменте. Начало торгов первого ETF на AMEX состоялось спустя четыре года – в 1993-м.

Не так долго тянули с согласованием запуска нового актива канадцы. Узнав о развиваемой командой AMEX идее, представители фондовой биржи Торонто рассмотрели ее более внимательно, она им понравилась и уже в 1990 году на канадской торговой площадке был допущен к торгам их первый биржевой инвестиционный фонд – TIP 35 (Toronto Index Participation Fund).

За последующие годы количество фондов, предлагающих вложиться в их портфели, превысило цифру в 5 000, а объем управляемых ими активов превысил сумму в $4,5 трлн.

В конце апреля 2013-го первый ETF был включен в торги Московской фондовой биржи. Его предоставила инвестиционная организация FinEx.

Основание торгуемого на бирже фонда

Создание ETF под силу владельцам солидных капиталов, которые при этом должны иметь опыт в инвестиционной сфере и свободно ориентироваться в экономическом пространстве. Изначально подготавливается план с раскрытием структуры и организации фонда, схемой его работы, перечнем активов, что будут входить в расчет торгового инструмента и прочими деталями. В США документация направляется для рассмотрения в SEC.

Если Комиссия выносит одобряющий вердикт, учредитель или группа организаторов направляют стартовый капитал на приобретение активов, что будут составлять торговый инструмент фонда. Аналитическую работу для создания портфеля выполняют квалифицированные специалисты. Формируются первичные блоки (базовые единицы) ETF, состоящие в среднем из 10 – 50 тыс. единиц и более. После того, как пакет активов составлен, он дробится на части. Одна его часть и становится той единицей, что предоставляется для покупки/продажи участникам торговой площадки вторичного рынка. Причем акции или паи ETF доступны даже инвесторам, владеющим небольшими суммами.

Инвестиционные организации, принявшие форму ETF, взаимодействуют с другими фондами, финансово-кредитными организациями, холдингами, компаниями и посредниками. В их интересах привлечь и предоставить доступ к выпускаемым активам не только институциональных инвесторов, но и мелких вкладчиков. Особенно на первоначальной стадии развития.

При ликвидации ETF, о предстоящем процессе заблаговременно, приблизительно за месяц, ставятся в известность все участвующие инвесторы. Они, в свою очередь, продают имеющиеся на руках паи в любой момент из оставшегося до истечения срока, либо получают свою долю, когда во время ликвидации происходит реализация активов. Второй вариант позволяет сэкономить на спрэдах.

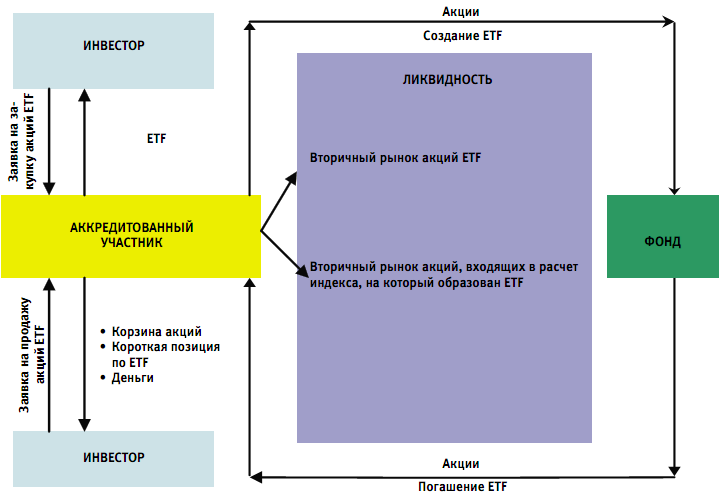

Первичные и вторичные ETF рынки

Стоит обратить внимание, что, как и рынок ценных бумаг, структура биржевых инвестиционных фондов разделяется на первичные и вторичные рынки. На первичном рынке осуществляется эмиссия торговых инструментов и погашение. Основными его участниками становятся:

эмитенты фонда – выполняют управление первичными активами, входящими в расчет и непосредственно ETF, поставляют уполномоченным участникам пакеты ценных бумаг, совершают обмены на блоки;

уполномоченные участники – те финансовые компании, которые приобретают активы, входящие в расчет фонда и обменивают собранную корзину на равноценное количество акций ETF. Расчет для такого обмена выполняется согласно стоимости чистых активов (NAV), то есть без учета рыночной стоимости торговой единицы фонда. Данное условие создает взаимовыгодный результат – уполномоченный участник получает торговые инструменты, которые можно выгодно продать, а фонду достаются активы, что входят в представляемый им индекс. Обмен выполняется в обоих направлениях. Таким образом, уполномоченные участники ETF играют роль посредников, выводящих паи фондов на вторичный рынок;

маркет-мейкеры – поддерживают ликвидность ETF и ответственны за цены спроса и предложения на инвестиционный продукт биржевого торгового фонда. Не редкость, когда маркет-мейкером и уполномоченным участником является одна компания.

Вторичный рынок ETF представляет собой оборот фондов на биржевых и внебиржевых рынках, к которым имеют доступ участники без ограничений по квалификации. То есть операции с биржевыми инвестиционными фондами по купле и продаже выполняются аналогично сделкам с другими традиционными торговыми инструментами.

Вторичный рынок торгуемых на бирже фондов представляют следующие участники:

биржи, предоставляющие платформы для проведения сделок между продавцами и покупателями, а также выполняющие перед допуском фонда к обращению дополнительную экспертизу соответствия определенным минимальным требованиям и нормативам;

брокеры – компании, действующие согласно приказам своих клиентов, либо обеспечивающие доступ к торговой площадке. Также брокеры могут выполнять функции финансовых советников, консультируя по вопросам инвестирования и совершать ряд дополнительных услуг, в том числе управление активами;

инвесторы – частные и юридические лица, желающие направить свои капиталы в фонды;

реестродержатели ETF – за данными участниками вторичного рынка ETF закреплены в основном административные функции (распределение прибыли между вкладчиками фонда, информирования о состоявшихся выплатах, поддержка при реинвестировании и консультации в вопросах, связанных с налогами).

Регулирование ETF

Правовая база для торгуемых на бирже фондов в разных странах несколько отличается:

в США основанием служит закон об открытых закрытых фондах, принятый в 1940-м году;

для европейских фондов биржевой торговли регламентирующим документом выступает принятая в 2009-м году Директива о коллективных инвестициях (UCITS);

в России при регулировании ETF берется во внимание статья 51.1 Федерального закона «О рынке ценных бумаг» и Приказ ФСФР 10/5 от 09.02.2010 г., а полномочиями контроля обладает Центральный банк.

Также стоит добавить, что европейские законы позволяют фондам, выпущенных в одном государстве, перемещаться между торговых площадок стран всего Евросоюза по упрощенной процедуре. А в Российской Федерации законодательство несколько осложнило доступ к обращению фондов аналогичных с западными. Об ETF инвестиционного рынка России будет еще сказано ниже, а что касается правовой базы, финансистами и экспертами в области экономики замечены положительные моменты, прогнозирующие продолжение развития и увеличение в дальнейшем количества подобных торговых инструментов эмитированных отечественными финансовыми организациями.

Виды ETF

Как уже упоминалось выше, торгуемые на рынке фонды могут охватывать самые разные пласты экономики и позволяют инвестировать или вести биржевую игру с группами активов любой сборки.

Не будет лишним упомянуть наиболее популярные отрасли, что выбирают такие инвестиционные организации для отслеживания:

— Всемирные и развивающиеся рынки.

Данные фонды охватывают глобальные масштабы, выходя за территорию какой либо определенной страны. Инвестор, желающий направить капитал в страну с развивающимся рынком, обращает внимание на такие национальные показатели, как приток рабочей силы, увеличение потребительского уровня и умеренный уровень государственного долга. Согласно исследованиям МВФ, рынки, находящиеся на пути развития демонстрируют динамику роста в 2, а иногда и в 3 раза превышающую показатели Соединенных Штатов или других стран, занявших ведущее положение в экономике мира. Соответственно прибыль от таких вложений будет больше, но и сопровождающие риски увеличатся.

Крупнейшим фондом, что ведет расчет динамики стоимости ценных бумаг ведущих компаний 23-х стран, является iShares MSCI Emerging Markets ETF. Действует он с 2003-го года.

Также, в качестве примера, стоит добавить Vanguard FTSE Emerging Markets ETF. Его индекс охватывает капитализацию 850 компаний 22 рынков, находящихся в стадии развития.

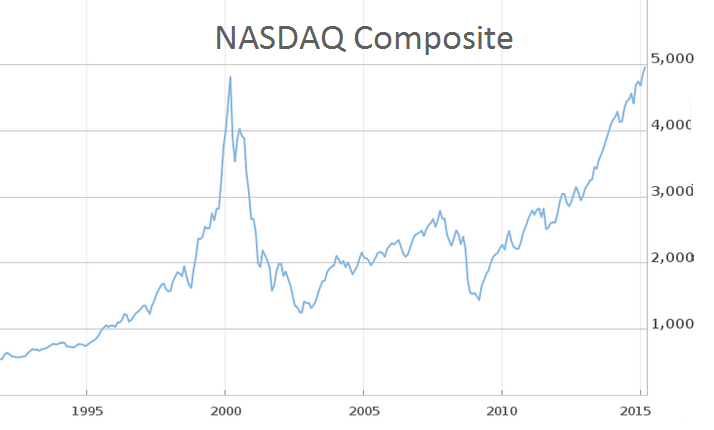

— Фондовых индексов

Группа фондов, следящих за фондовыми индексами, образовалась на начальных этапах развития ETF и собрала в себе большое количество инвестиционных организаций. Стоимость акций таких фондов отражают динамику тенденций соответствующих индексов. Они достаточно популярны благодаря высокой ликвидности, а также низким уровням входа/выхода в позицию. Воздействие на цену оказывают геополитические новости, а также изменение экономических показателей тех областей, к которым относится выбранный для отслеживания индекс.

К данной группе как раз относится ETF, что стал первым, представленным в торговом пространстве США – SPDR S&P 500 ETF. Считается, что он демонстрирует текущее состояние фондового рынка Соединенных Штатов.

К другим популярным биржевым инвестиционным фондам, занимающихся отслеживанием индексов относятся:

iShares Russell 2000 — привязан к индексу Russell 2000, что ведет расчет по ценным бумагам малых компаний США);

PowerShares QQQ — следует за индексом NASDAQ 100;

SPDR Dow Jones Industrial Average — отслеживает индекс Доу Джонса;

Vanguard Total Stock Market ETF – инструмент, позволяющий совершить вложение в весь фондовый рынок США, так как представляет собой индекс всех компаний, акции которых торгуются на NYSE и NASDAQ, от сверхмалой до высокой капитализации.

— Сырьевые товары

ETF специализирующиеся на данной группе торговых инструментов позволяют диверсифицировать портфель или совершать спекуляции с активами товарно-сырьевого рынка. Причем данное торговое пространство сложнодоступно для розничного инвестора и заинтересованные в ней участники рынка ранее могли оперировать только фьючерсными контрактами. Товарные ETF исправили ситуацию и стали хорошим инструментом не только при заработке на курсах, но и при диверсификации, хеджировании, составлении всевозможных стратегий. Это объясняется тем, что товары и сырье поднимается в цене во время роста инфляции, коррелируют с ценными бумагами, а во время кризисных экономических ситуаций вложение средств, например, в золото помогали сохранить финансовые ресурсы.

Наиболее популярные и надежные ETF, специализирующиеся на биржевых товарах:

SPDR Gold Shares – ведет отслеживание спотовой цены на золото c 2004-го года;

iShares Silver Trust – c 2006-го года позволяет совершить инвестиции в серебро;

United States Oil Fund LP – фонд, образующий торговый инструмент из фьючерсов на легкую нефть, обращаемых на NYSE;

United States Natural Gas Fund LP – другой фонд, предоставляющий доступ инвесторам к энергетическому сектору через актив, рассчитываемый по фьючерсным контрактам NYMEX на природный газ;

Powershares DB Commodity Index Tracking – торговый инструмент, базирующийся на расчете 14 фьючерсов самых ликвидных товаров из отраслей энергетики, драгоценных и промышленных металлов, сельского хозяйства, входящих в DBIQ Optimum Yield Diversified Commodity Index.

Также бывают ETF:

— валютные (Barclays Bank iPath GBPUSD Exchange, Morgan Stanley Market Vectors Renminbi USD);

— облигационные (FinEx Tradable Russian Corp Bd USD, SPDR Barclays High Yield Bond);

— основные (Invesco QQQ Trust Series 1, iShares MSCI Emerging Markets) и другие.

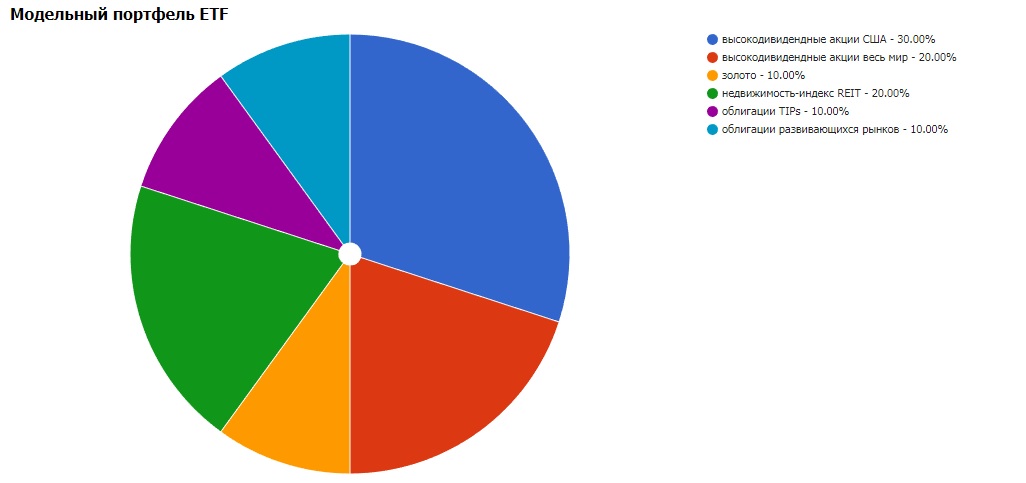

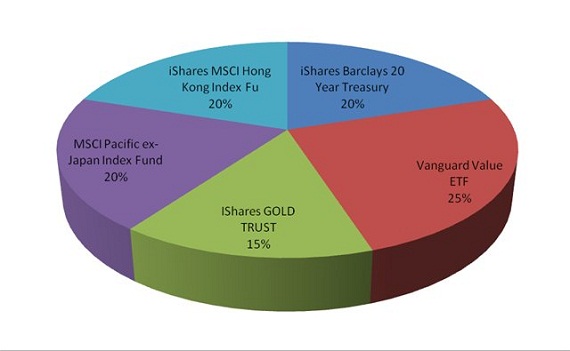

Торгуемые на бирже фонды могут, как дополнить диверсификацию портфеля, так и комбинация из нескольких фондов в силах составить эффективный портфель инвестиций. Все зависит от стратегий инвестора и преследуемых им финансовых целей – сохранить средства с минимум риска или преувеличить, подняв уровень риска.

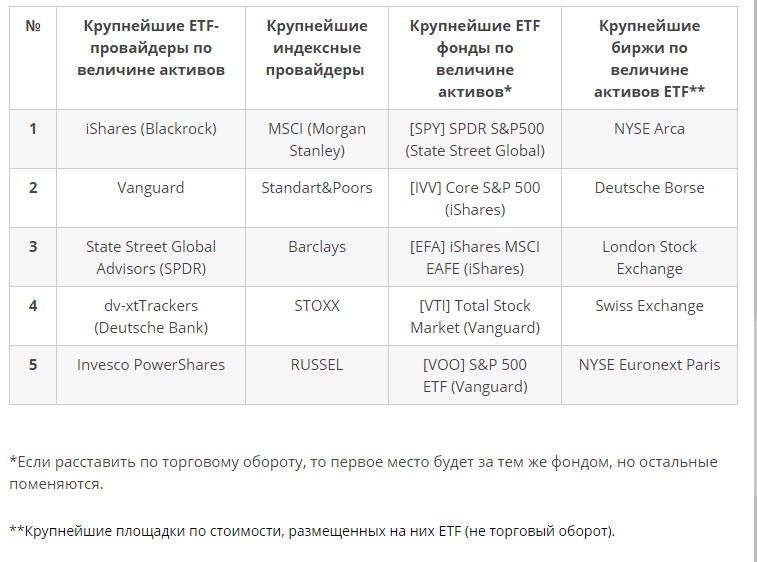

Крупнейшие ETF в мире

Рассматривая наиболее популярные отрасли, что выбирают для выведения собственного индекса ETF, был упомяну ряд инвестиционных институтов, которые считаются крупнейшими в мире провайдерами торгуемых на бирже фондов, в чьем управлении находятся миллиардные активы. Более упорядоченно их можно рассмотреть в представленной ниже таблице

Пассивное и активное управление ETF

В основном торгуемые на бирже фонды относят к инвестиционным инструментам пассивного управления, так как они следует за расчетом индексов и корзин или повторяют тенденцию определенного актива. Но в последние годы начали появляться ETF с элементами активного управления, когда в портфели отбираются недооцененные торговые инструменты с потенциалом к растущей тенденции или по каким-либо другим параметрам. Их называют value ETF. Другие управляющие ETF направляют усилия на снижение рисков входящих в пакет активов и стремятся к обгону беты. Такие фонды относят к smart beta ETF. В связи с недавним появлением финансовых организаций с подобными характеристиками, пока сложно сделать какие-либо выводы об их успешности и насколько они лучше пассивных торгуемых на рынке фондов.

ETF в России

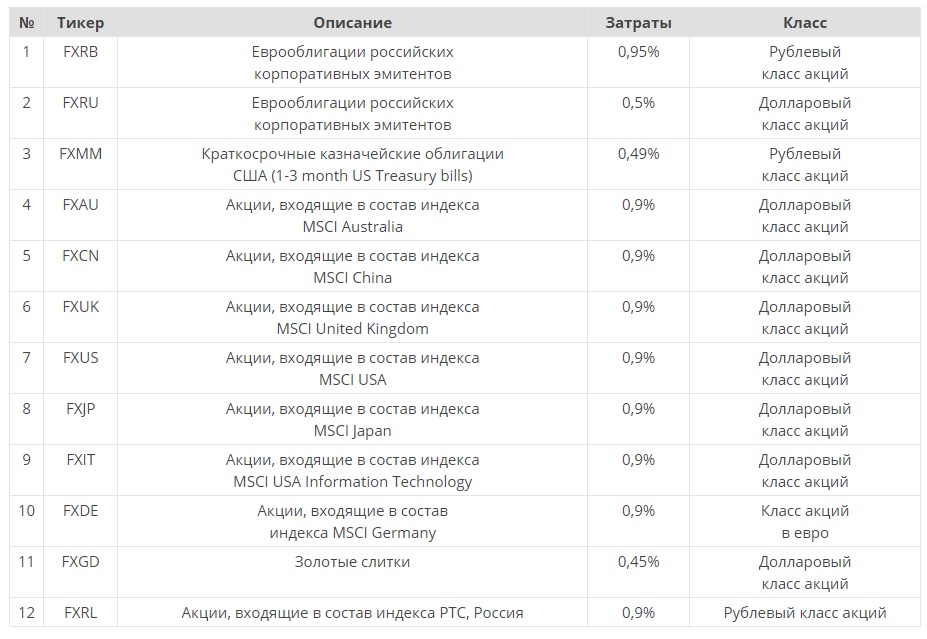

Из инвестиционных институтов, предоставляющих ETF на территории Российской Федерации стоит выделить FinEX. Эта финансовая организация появилась на рынке в форме хедж-фонда в 2004-м году. В 2008-м году команда FinEX начала заниматься проектом, направленном на создание торгуемого на рынке фонда для российских инвесторов. К 2013-му, в качестве отображения результатов о работе в данном направлении, на Московской фондовой бирже прошел листинг первый российский ETF – FXGD, отслеживающий цену на золото на мировом рынке.

В дальнейшем ETF-провайдер FinEx, действующий в России, добавил еще несколько торговых инструментов данного типа: FXMM – формирующийся за счет портфеля гособлигаций США, FXRB – ведет отслеживание 25 еврооблигаций, FXDE – рассчитываемый по акциям крупнейших компаний Германии.

Таблица ниже показывает более полный список ETF, эмитированных FinEX, с кратким описанием каждого из них.

В целом торгуемые биржевые фонды относятся к тем биржевым инструментам, которые только получают распространение в России через инвестиционные организации, ориентирующиеся на коллективные вклады. В подтверждение этому в 2018 году добавилось еще 2 ETF от провайдера ITI Group, который заявил, что в скором времени увеличит количество торгуемых биржевых фондов до 10, а компания FinEx намерена довести разнообразия рассчитываемых ею фондов до 25 в кротчайшие сроки.

Способы купить ETF для российского инвестора

Владелец некоторого инвестиционного капитала, решивший вложить его в ETF, может воспользоваться следующими способами:

1-й) у зарубежного брокера после процедуры регистрации. Проблема данного способа может возникнуть вследствие текущих в настоящий момент разногласий и действующих санкций, из-за чего не так много иностранных брокеров позволяют открывать счета российским инвесторам;

2-й) через долю в ПИФах, работающих с ETF. Существует около 4-х десятков фидерных ПИФов, позволяющих через собственное управление получить доступ к торгуемым на бирже фондам, но при сотрудничестве с ними следует помнить о комиссии за управление;

3-й) воспользовавшись инструментами компании FinEx, о которой рассказывалось выше и в виду приведенной таблицы становится понятным основной минус – ограниченное число доступных фондов;

4-й) приобрести акции ETF через страховые компании, при действующем сотрудничестве. Хоть такой способ требует платежей на регулярной основе, а за преждевременное изъятие средств может быть установлен процент штрафа, страховые компании часто компенсируют комиссии, что расходуются на управление.

Конечно, намереваясь инвестировать ETF, необходимо понимать их разницу с другими взаимными фондами.

Различие ETF с взаимными фондами

В первую очередь хотелось бы отметить широкое разнообразие ETF – от полного сходства торговых инструментов с индексами до более сложных совокупностей активов, лежащих в основе стоимости.

Во-вторых, при инвестициях в ПИФы, как правило, необходимо обращаться в саму инвестиционную организацию, если ее паи не обращаются на вторичном рынке, и заключать с ней соглашение, в то время, как ETF доступны на торговых площадках напрямую через брокера.

А также:

- в паевых фондах часто наблюдаются сильные расхождения между ценой базового актива и образованного из него торгового инструмента;

- если цена на пай ПИФа определяется раз в день, по его окончании, то изменение ETF можно наблюдать во время всей сессии, так как их курс остается плавающим;

- состав ПИФа меняется управляющей компанией и информация об этом публикуются раз в квартал, как и другие показатели, а то, какие активы включены в биржевой торгуемый фонд известно заранее и этот пакет не меняется;

- ПИФы собирают комиссии за управление, в ETF таковые отсутствуют;

- минимальная сумма инвестиций во взаимный фонд обычно устанавливается управляющим, а при покупке биржевого фонда она равняет цене одной акции, которую диктует рынок.

Преимущества и недостатки ETF

Подытожить и несколько дополнить все вышесказанное поможет выделение основных плюсов и минусов инвестирования в ETF.

Плюсы:

— покупка ETF равносильна инвестированию в уже готовый портфель диверсифицированный профессионалами;

— высокая ликвидность, сопровождающая большое количество биржевых фондов;

— низкая стоимость акций ETF;

— низкие сборы, только комиссия брокеру;

— возможность льготного налогообложения;

— отсутствие при работе фондов кредитного плеча снижает риски убытков;

— прозрачность данных;

— перевод средств между ETF без каких-либо затруднений в кротчайшие временные периоды;

— доступность для участников рынка с небольшими капиталами;

— широкий спектр для диверсификации, хеджирования и стратегий;

— начисление дивидендов во многих ETF предоставляют дополнительный доход.

Минусы в целом те же, что сопутствуют операциям с любым торговым инструментом: политическая нестабильность, скачки валютных курсов, экономические факторы и форс-мажорные ситуации. Для инвесторов России к минусам также можно отнести и тот факт, что достаточно большее разнообразие ETF остаются недоступными напрямую.

Итак, все, что касается основной информации о торгуемых на бирже фондах, было изложено в статье. Начинающий инвестор должен был принять на заметку, что ETF относится к тем торговым инструментам, которыми можно спекулировать, совершать инвестирования разной периодичности, использовать для диверсификации, применять в стратегиях, выполнять хеджирование и арбитраж. Поэтому операции с торгуемыми на бирже фондами совершают не только частные и институциональные инвесторы, а также новички рынка, что только изучают возможности обращаемых на нем торговых инструментов.

Новые посты в блогах трейдеров