Продолжая знакомить со стратегиями, что применяются на рынке опционов, хотелось бы рассмотреть несколько вариаций Butterfly. Предполагается, что участник рынка уже получил представление об опционных контрактах не только в теории, но и на практике, а также испробовал свои силы, реализуя несложные комбинации с данными деривативами, например, оперируя двумя-тремя контрактами. Стратегии, что могут применить новички перечислены в статьях: Опционы: стратегии. Часть 1 и Опционы: стратегии. Часть 2 Там же в материал первой части рубрики стратегий включены варианты торговли на порядок сложнее и упоминаются классические версии стратегии Бабочка, как «Продажа бабочки» и «Покупка бабочки» для пут и колл-опционов.

В этой части описаны более сложные тактики, но от своего расширенного состава элементов и их применения они становятся еще более интересными. Речь идет об:

Бабочка на новогодней ёлке

Бабочка через страйк из путов

Бабочка через страйк из коллов

Перевернутая бабочка через страйк из коллов

Перевернутая бабочка через страйк из путов

Бабочка на новогодней ёлке

Итак, начнем с Butterfly on a New Year tree. Довольно забавное и оригинальное название, где, в зависимости от характера сделок, составляющих комбинацию, бывает Бабочка из коллов на новогодней ёлке и Бабочка из путов на новогодней ёлке. Общее между ними то, что стратегия формируется из страйков разного объема, но с общей датой экспирации. Выполнять данные варианты тактик рекомендуется участникам рынка уже имеющим опыт работы на рынке деривативов.

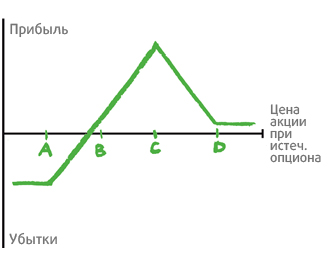

Бабочка из путов на новогодней ёлке

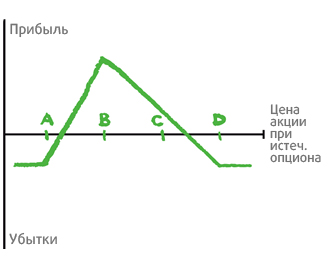

Как следует из названия, исполнение данной стратегии производится при помощи приобретения и продажи путов, сроки исполнения которых будут одинаковы, но цены равноудалены друг от друга. Рисунок поможет разобраться в описании.

По цене А приобретается два пут-опциона, по цене B три пут-опциона продается, цена исполнения С пропускается, со страйком D покупается один пут. Причем, следует заметить, что если между B и D ценовой отрезок в $10, то между А и B он должен быть в два раза меньше — $5.

Играется такая комбинация, когда анализ рынка говорит о том, что цена базового актива немного снизится, то есть имеет медвежий уклон. В то время, как обычная продажа бабочки рассматривается в качестве нейтральной стратегии. Также продажа двух контрактов пут позволяет уменьшить затраты в данной разновидности бабочки по сравнению с классическим исполнением, но и вместе с этим увеличивает риски, так как прибыль начнет стремительно сокращаться ниже уровня цены исполнения B, делая достаточно быстро минусовой всю позицию. И все же убытки в Бабочке из путов на новогодней ёлке ограничены затратами на премии при подписании опционов. Максимальная прибыль, которую возможно извлечь, равна разнице цены исполнения на уровне D и цены исполнения B с вычетом средств, направленных в создание позиций. Другими словами, наиболее идеальной ситуацией, при которой сохранится максимальная стоимость пут-опциона с ценой исполнения D, это истечения опционов со страйками A и B вне денег.

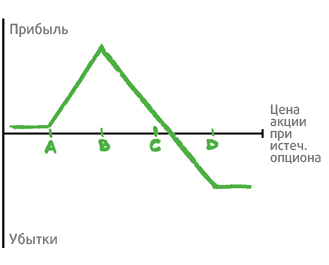

Бабочка из коллов на новогодней ёлке

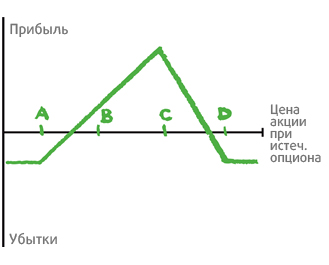

Если предыдущую стратегию можно было представить в виде совершения в одно и то же время покупки одного длинного спрэда путов и реализации двух коротких спредов путов, то эту в виде приобретения одного длинного спреда коллов с продажей максимально единовременно двух коротких спрэдов колов. Цены исполнения сделок, соответственно, различные и равноудалены друг от друга, сроки экспирации одинаковые.

При помощи рисунка рассмотрим формирование стратегии подробнее: по цене исполнения со значением A покупается call-опцион, значение на уровне B пропускается, с ценной страйк С реализуется три колла, со страйком D два колла приобретается. Таким образом, такая тактика получает несколько бычий уклон. Новичкам, недавно начавшим осваивать рынок, ее применять не рекомендуется, так как возможно совершение ошибок, что приведут к убыткам. Даже если Бабочка из колов на новогодней ёлке подразумевает ограничение рисков в пределах понесенных на приобретение контрактов затрат, эти суммы, в зависимости от объемов заключаемых позиций, могут быть значительными.

В этом варианте стратегии, как и в предыдущем, временной распад играет на руку и наиболее идеальными создадутся условия, когда все опционы, кроме приобретенного с ценой исполнения A в день экспирации будут находиться вне денег. Самый удачный вариант – пребывание в этот момент цены базового актива на уровне C.

Стоит добавить, Butterfly from calls on the New Year tree будет обретать более бычий характер по мере того, насколько ниже станет опускаться рыночная цена торгового инструмента на момент приведения стратегии в исполнение. Отношение к волатильности также будет меняться в зависимости от того, ближе к какому страйку находится текущая цена актива. Если к A или D, то требуется рост волатильности для увеличения стоимости длинных опционных контрактов с меньшим влиянием на проданные коллы. Если стоимость актива ближе или на уровне C, то тут уже предпочтительно снижение ценовых волнений и развитие бокового рынка.

Далее следует описание еще двух видов исполнения Бабочки, которые не рекомендуются начинающим игрокам опционного рынка из-за необходимости открытия позиций по трем опционам с достаточно узким диапазоном для получения прибыли. Один вариант — с комбинацией путов — для медвежьего настроения, второй вариант – с коллами – для бычьего.

Бабочка через страйк из путов

Как уже упоминалось, опционная стратегия Бабочка через страйк из путов (Butterfly through the strike from the puts) рекомендуется опционным трейдерам накопившим некоторый опыт торговли деривативами, так как общий риск в ней, по сравнению с классической бабочкой, повышает участие короткого спрэда путов. Но, в то же время, именно наличие данного элемента в комбинации предоставляет объективную возможность снижения затрат на формирование типичной Бабочки.

Для этого в один минимальный момент времени проводятся следующие сделки: покупка пут-опциона со страйком на уровне А (согласно приведенному рисунку); цена исполнения со значением C берется для продажи двух путов; страйк D – для покупки одного put-контракта. Цены исполнения на равном удалении друг от друга с учетом пропуска уровня стоимости в точке B. Дата исполнения для каждого опциона — одинаковая.

Для получения наибольшей прибыли необходимо, чтобы цена в день исполнения контрактов находилось на уровне С. Поэтому, когда во время жизни опциона стоимость актива достигает данного уровня, то начало бокового рынка будет наиболее благоприятным моментом. Это приведет к удешевлению опционов проданных по страйку С и позволит провести закрытие позиций с наименьшими затратами. Если же цена базового актива находится на уровнях страйков A или D, то в такой ситуации необходимо повышение подразумеваемой волатильности, так как такое состояние рынка повлечет увеличение стоимости купленных около денег контрактов и снизит влияние на проданные по страйку С путы.

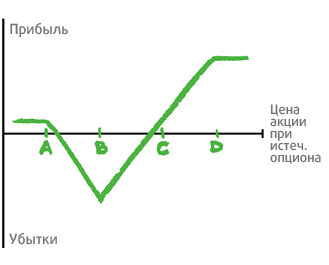

Бабочка через страйк из коллов

Стратегия, название которой на английском языке будет Butterfly through the strike the calls, применяется трейдерами, которые ожидают незначительное подорожание торгового инструмента, что берется в основу используемых для инициализации тактики опционов. Реализуется Бабочка через страйк из коллов следующим образом:

на ценовом уровне A, что подразумевается как цена исполнения, покупается кол-опцион;

два кол-опциона продается со страйком B;

еще один кол приобретается со страйком D.

С учетом того, что размеры ценовых отрезков равноудалены друг от друга (например, А=2, B=4, C=6, D=8), уровень С пропускается. Даты исполнения у всех контрактов одинаковые.

Такая комбинация опционных контрактов принесет участнику рынка прибыль, когда стоимость базового торгового инструмента повысилась и осталась в районе уровня B. Если это произойдет, наиболее благоприятным влиянием рынка будет снижение волатильности и образование состояния флэта. Тогда проданные опционы будут находиться около денег и значительно подешевеют, снижая общую стоимость сформированной тактической композиции и позволяя закончить ее с наименьшими затратами.

Если же рыночное влияние направит ценовую тенденцию в сторону уровней A или D, а также за их пределы, тогда, наоборот необходимы более сильные ценовые колебания.

Следующая стратегия, опять же относящаяся к разновидностям Бабочки, применяется профессиональными участниками рынков производных торговых инструментов, когда они ожидают стремительный рост тренда. Ее также можно рассмотреть, как пропорциональный обратный колл спрэд (рассматривался в первой части статьи про опционные стратегии), но с еще большим количеством участвующих опционов. Речь идет о

Перевернутая бабочка через страйк из коллов

Формируется данная тактика за счет покупки и продажи колл-опционов с одинаковыми датами экспирации: продажа одного контракта колл с ценой исполнения А и еще одного с ценой исполнения D; приобретение двух коллов со страйком B. При этом, с учетом того, что все уровни страйков находятся на равных расстояниях друг от друга, цена исполнения в области С пропускается.

Дополнительным вспомогательным элементом здесь является колл-опцион, проданный со страйком D, который хоть и становится сдерживающим для дальнейшего роста прибыльности, но он и приносит средства для сокращения расходов на реализацию обратного спрэда коллов. При этом исполнение такой тактики на начальном этапе будет наиболее идеальным, если удастся получить чистую прибыль, которая снизит потери при неблагоприятном движении рынка.

Наибольшую прибыль Перевернутая бабочка через страйк из коллов принесет, когда к дате исполнения контрактов цена актива максимально приблизится к уровню D, возможно даже немного превысит его.

В зависимости от того, как была образована стратегия – с чистой прибылью или без нее, а также в каком диапазоне находится цена, меняется отношение к ценовому распаду. Для варианта формирования с чистой прибылью: цена на уровне А – временной распад несет положительный характер, так как при истечении опционных контрактов вне денег принесут небольшой доход; между уровнями А и С – особенно на страйке В временной распад оказывает наибольшее негативное влияние, так как является областью максимального убытка; стремление цены к уровню D снова ставит фактор временного распада на сторону трейдера, так как удешевление короткого колл-опциона ведет к извлечению предельной прибыли от реализованной стратегии.

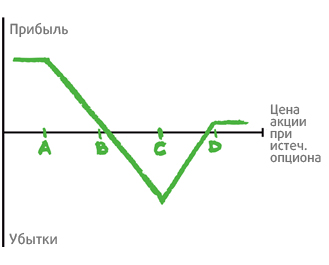

Перевернутая бабочка через страйк из путов

Если полученные путем анализа рынка данные прогнозируют стремительное падение котировок актива в будущем, тогда участники рынка могут рассматривать в качестве возможности для заработка применение Inverted butterfly through strike from puts. Это своего рода вариант стратегии Пропорциональный обратный пут спрэд, но с дополнительным элементом на уровне значения страйка A, который несколько усложняет его.

То есть формирование стратегии выполняется следующими действиями с контрактами, имеющими одинаковую экспирацию: продажа пут-опциона с ценой исполнения в области D, покупка двух путов со страйками C и продажа одного опционного контракта пут с ценой исполнения на уровне А. Короткий пут с ценой исполнения А, хоть и усложняет комбинацию, но и снижает необходимые для ее исполнения затраты, причем с наличием возможности получить на начальном этапе некоторую прибыль.

В целом, как уже упоминалось, расчет идет на стремительный ниспадающий тренд. Максимальный доход в области ценового значения страйка А или чуть ниже. Поэтому, когда котировки достигают этого диапазона, для биржевого игрока окажет положительное воздействие максимальное затухание ценовых колебаний, способное привести к боковому рынку. Когда же котировки торгового инструмента, взятого за основу контрактов, находятся в районе уровня С, тогда, напротив, желательна высокая волатильность, способная хоть немногого сгладить возникшую негативную ситуацию подорожанием длинных коллов в большей мере, чем шортов пут-опционов с ценами исполнения А и D. Помимо этого, усиление волатильности добавляет шанса, что цена базового актива к моменту экспирации все же снизится до нужных значений. Вторым таким уровнем является страйк D. Цена в день исполнения опционов на данном значении позволит остаться с небольшой прибылью.

Перечисленные разновидности применения стратегии Бабочка пополнят арсенал возможных тактик и позволит получить еще больше инструментов для заработка и хеджирования.

Новые посты в блогах трейдеров